Octubre 2022

Resumen ejecutivo

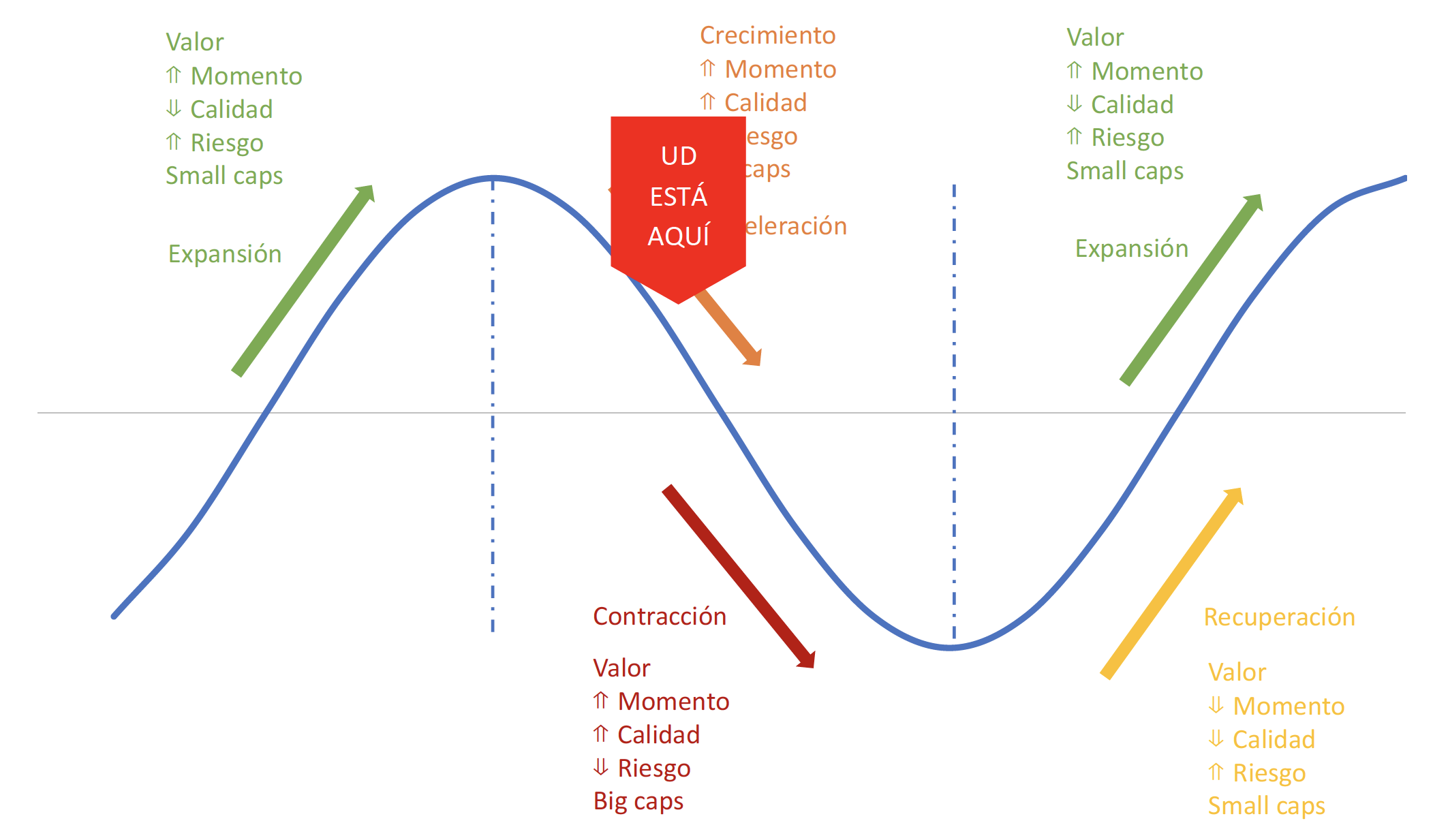

En base a una selección de indicadores macro consideramos que la Eurozona se encuentra entrando en una fase de deceleración cíclica.

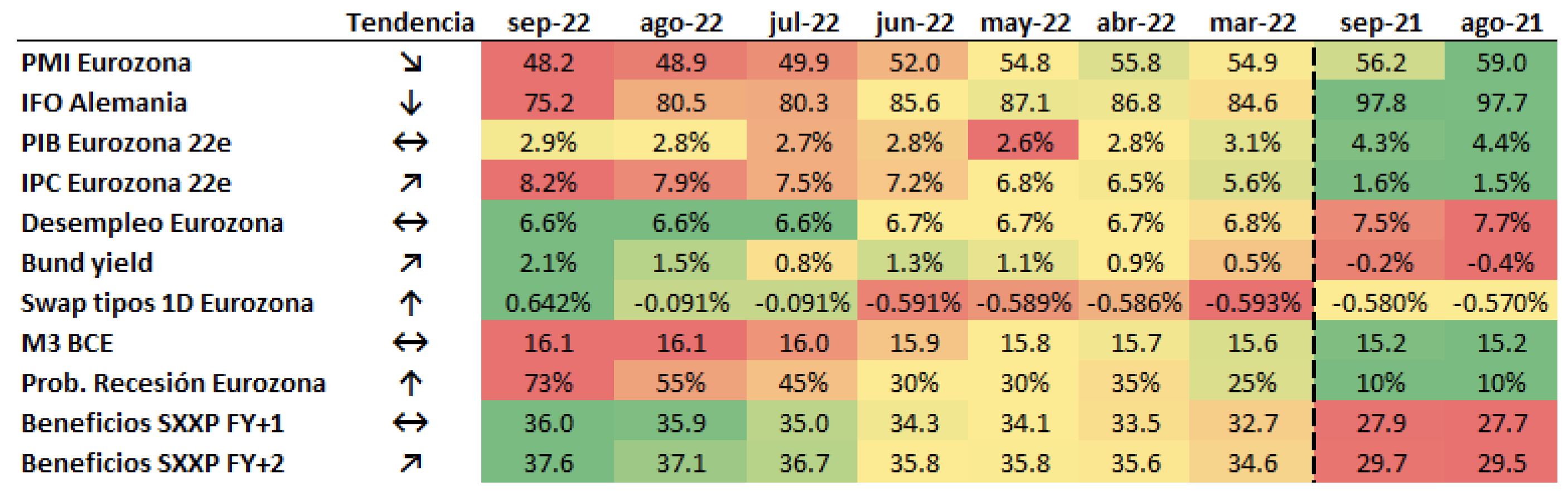

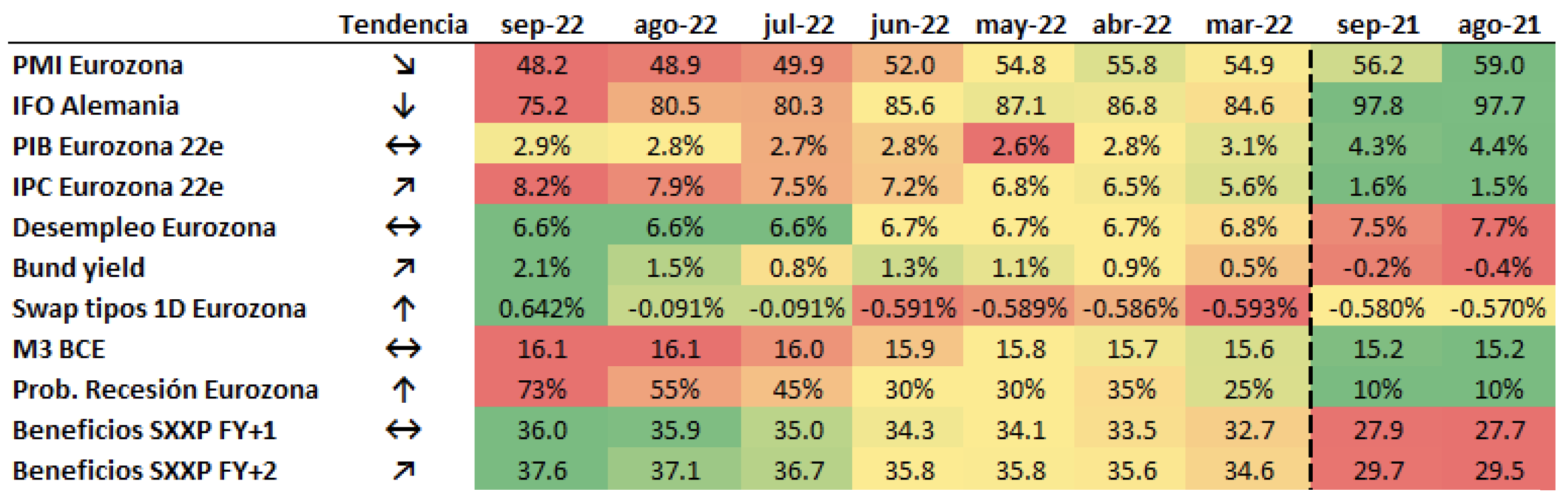

Resumen de indicadores macro de la Eurozona (Bloomberg)

La deceleración se hace más y más evidente. El crecimiento, aunque en continuo deterioro, aún se mantiene por el “efecto arrastre” (explica 2pp del +2,9% de crecimiento 2022e). Pensamos además que, de prolongarse el conflicto en Ucrania, el escenario podría verse deteriorado de un modo aún más material. Las expectativas de beneficios siguen creciendo si bien cada vez con menor ritmo y explicadas en gran medida por energía y materiales. La yield del bund se dispara hasta máximos del año y alcanza niveles no vistos desde 2013. En este entorno de deceleración, con el riesgo de recesión aumentando hasta el 73%, pero con política monetaria restrictiva, seguimos favoreciendo: value, calidad, bajo riesgo y bigcaps.

Preferencias de estilo según el momento cíclico (Intermoney)

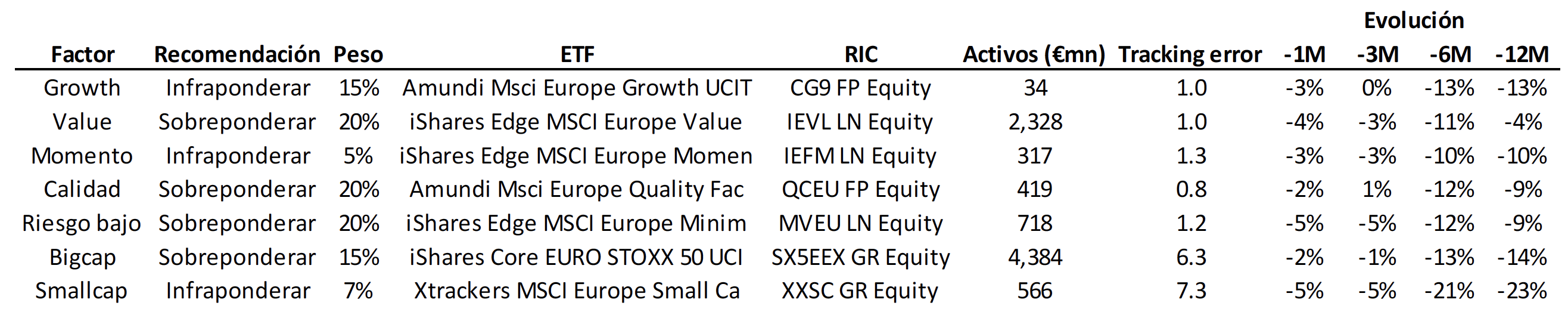

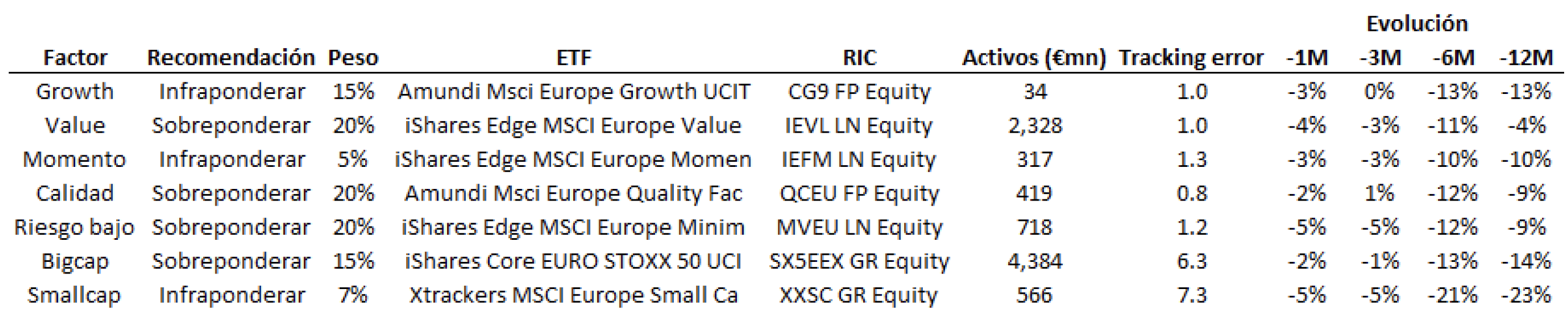

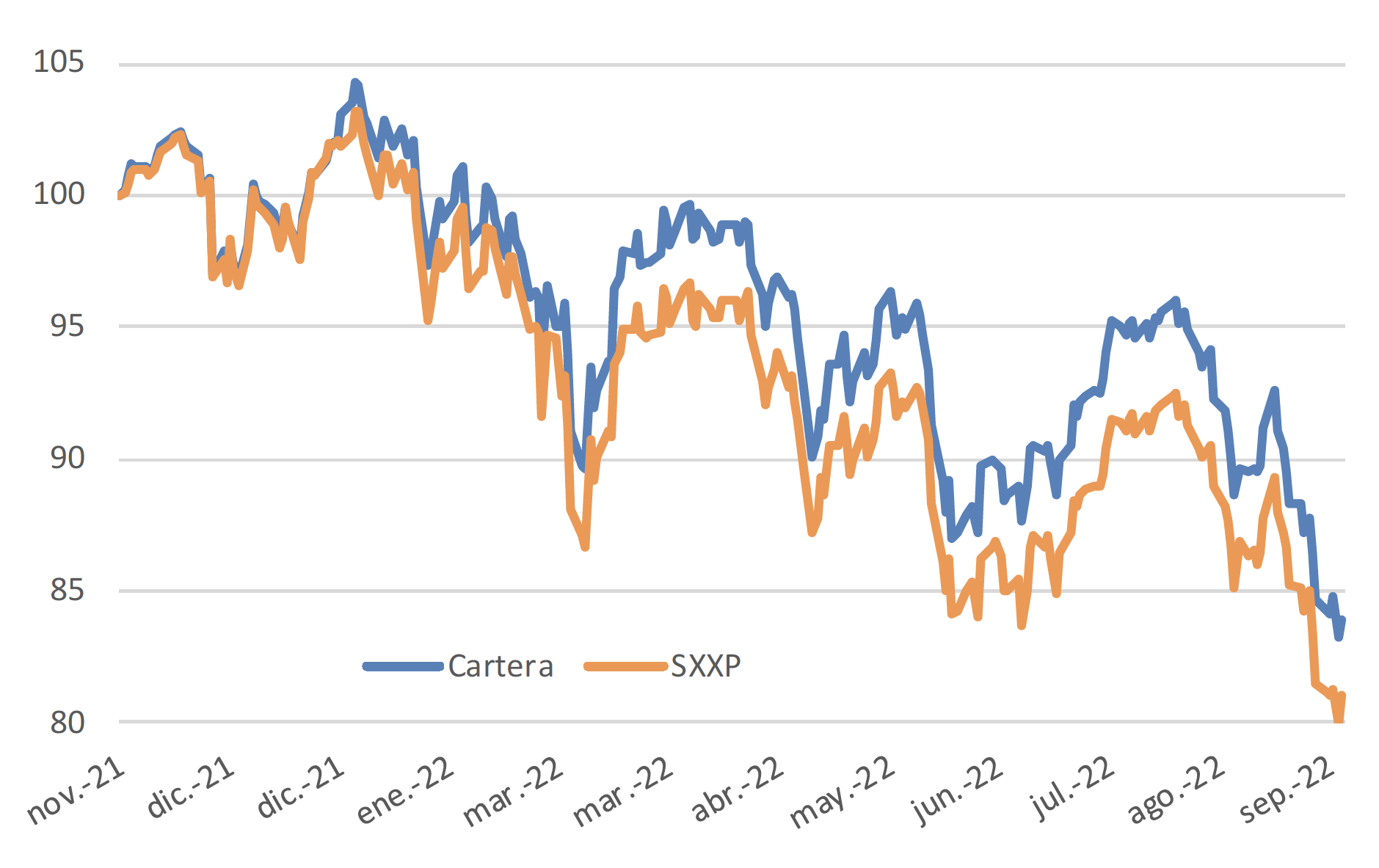

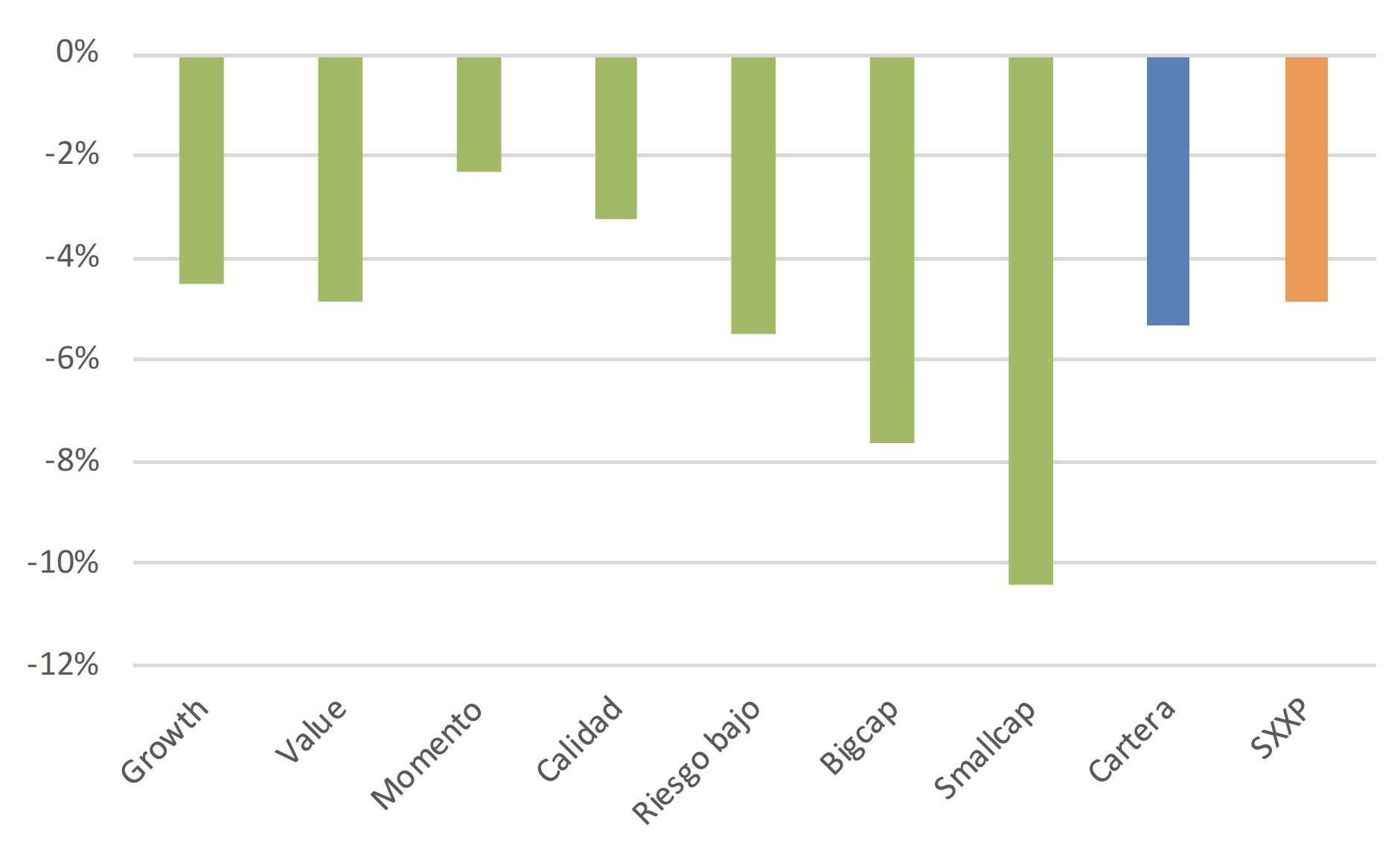

Proponemos la siguiente cartera de ETF en base a nuestro análisis de factores. Hemos mantenido los pesos de la cartera sin cambios respecto al mes anterior.

¿En qué momento cíclico nos encontramos?

En base a una selección de indicadores macro consideramos que nos encontramos entrando en una fase de deceleración cíclica.

Resumen de indicadores macro (Bloomberg)

Basamos nuestro análisis de momento cíclico en Europa en 6 indicadores macro

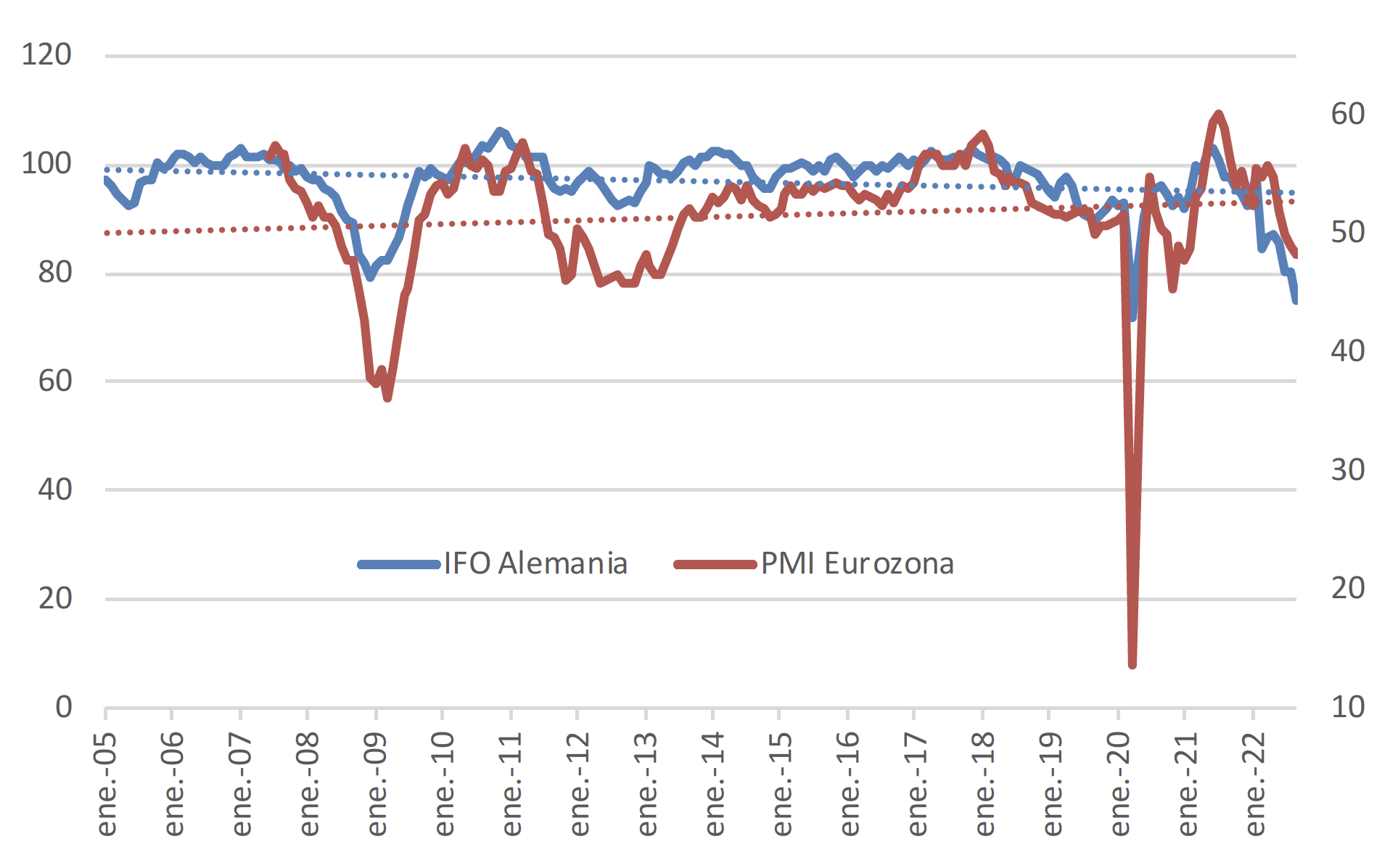

1. Indicadores de actividad → empeorando

a. PMI de la Eurozona: continua el deterioro y, por tercer mes consecutivo, el indicador señala hacia una fase contractiva (<50) continuando la tendencia negativa iniciada en el verano de 2021.

b. IFO alemán: el indicador volvió a caer de manera significativa dejándose 5 puntos en septiembre, acumulando una caída de 10 puntos en el trimestre. La cifra de septiembre ya está por debajo del mínimo de 2009 (79) y está cerca del mínimo de 2020 (72).

Indicadores de actividad (Bloomberg)

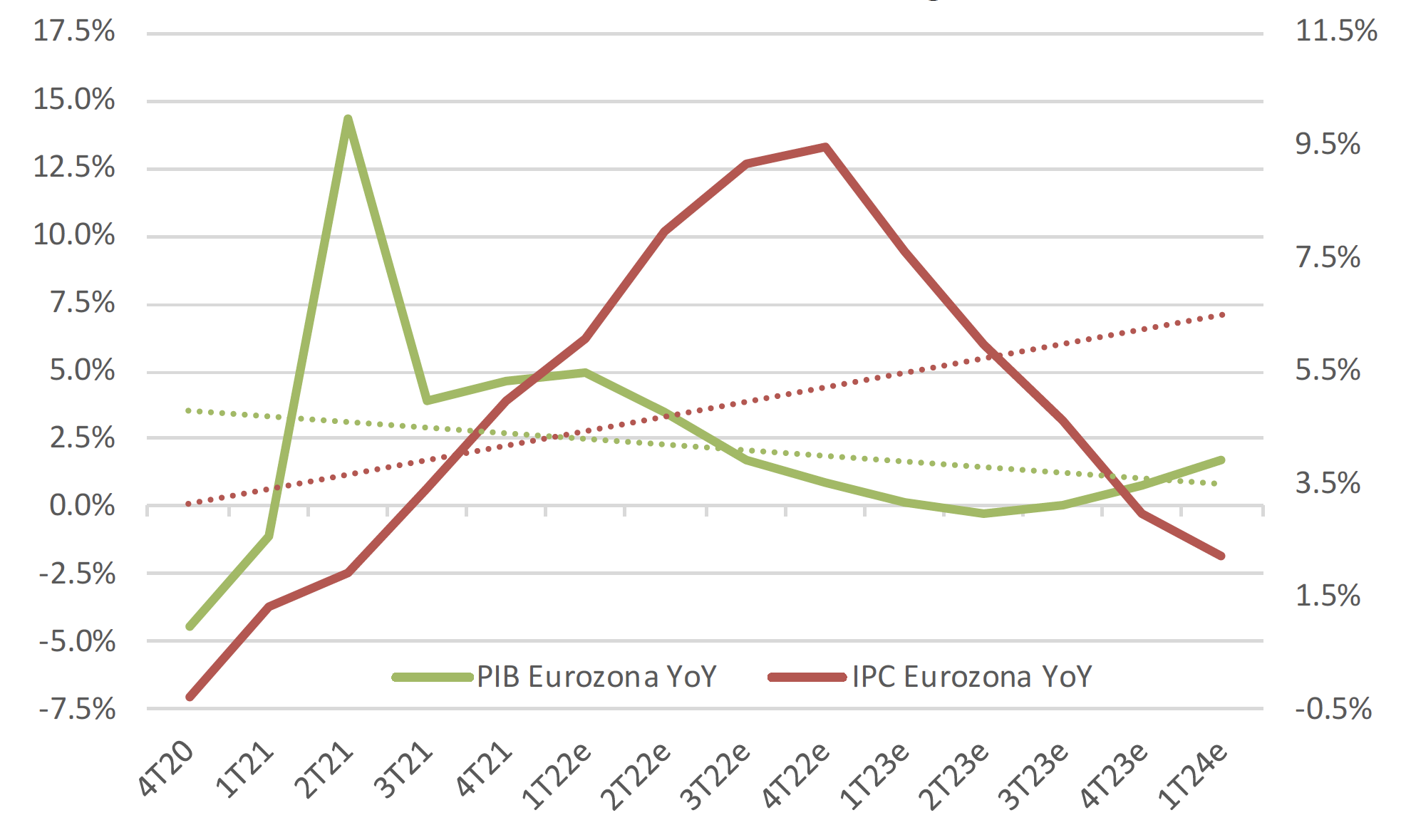

2. Proyecciones 2022: PIB abonado al deterioro secuencial; IPC sigue disparado, puede tardar en corregir; y Desempleo estable en mínimos históricos

a. PIB: el crecimiento aún sigue siendo relativamente elevado gracias al “efecto arrastre” (estimamos que explica 2pp del +2,9% de crecimiento proyectado para 2022), aunque a la vista del entorno macro creemos que pronto podríamos ver crecimientos por debajo del 2%. Las estimaciones de consenso del PIB 2022 de la Eurozona tuvieron varias revisiones al alza hasta alcanzar +4,4% a final de verano de 2021; desde entonces están siendo recortadas hasta los niveles de +2,9% actuales (c.40% inferior a la estimación de hace un año). En términos de evolución trimestral se espera una deceleración secuencial a medida que se endurezcan las bases de comparación alcanzando crecimientos por debajo del 2% a final del año 2022.

b. IPC: las expectativas de inflación del consenso para 2022 se han incrementado, de nuevo, en el último mes hasta niveles de +8,2% desde un nivel (+7,9%) que ya era muy elevado. En términos de evolución trimestral, se espera una gradual vuelta a la “normalidad” hasta niveles en torno a +2,5% para el segundo semestre de 2023.

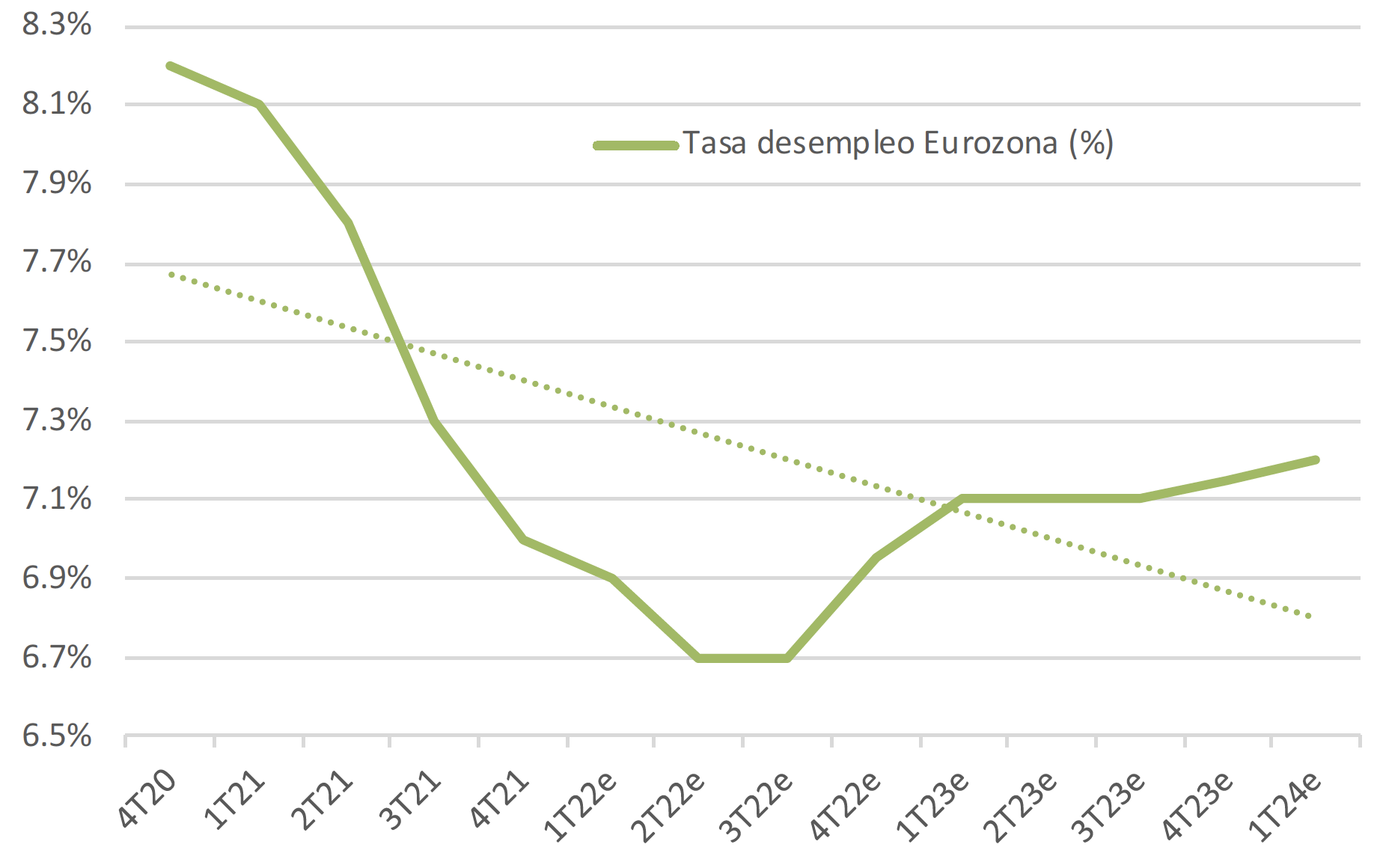

c. Desempleo: el último dato reportado (6,6%) marca de nuevo la mejor observación de la serie histórica y se sitúa por debajo de la tasa de consenso para 2022-23 (6,8%-7,0%).

PIB e IPC de la Eurozona (Bloomberg)

Tasa de desempleo de la Eurozona (Bloomberg)

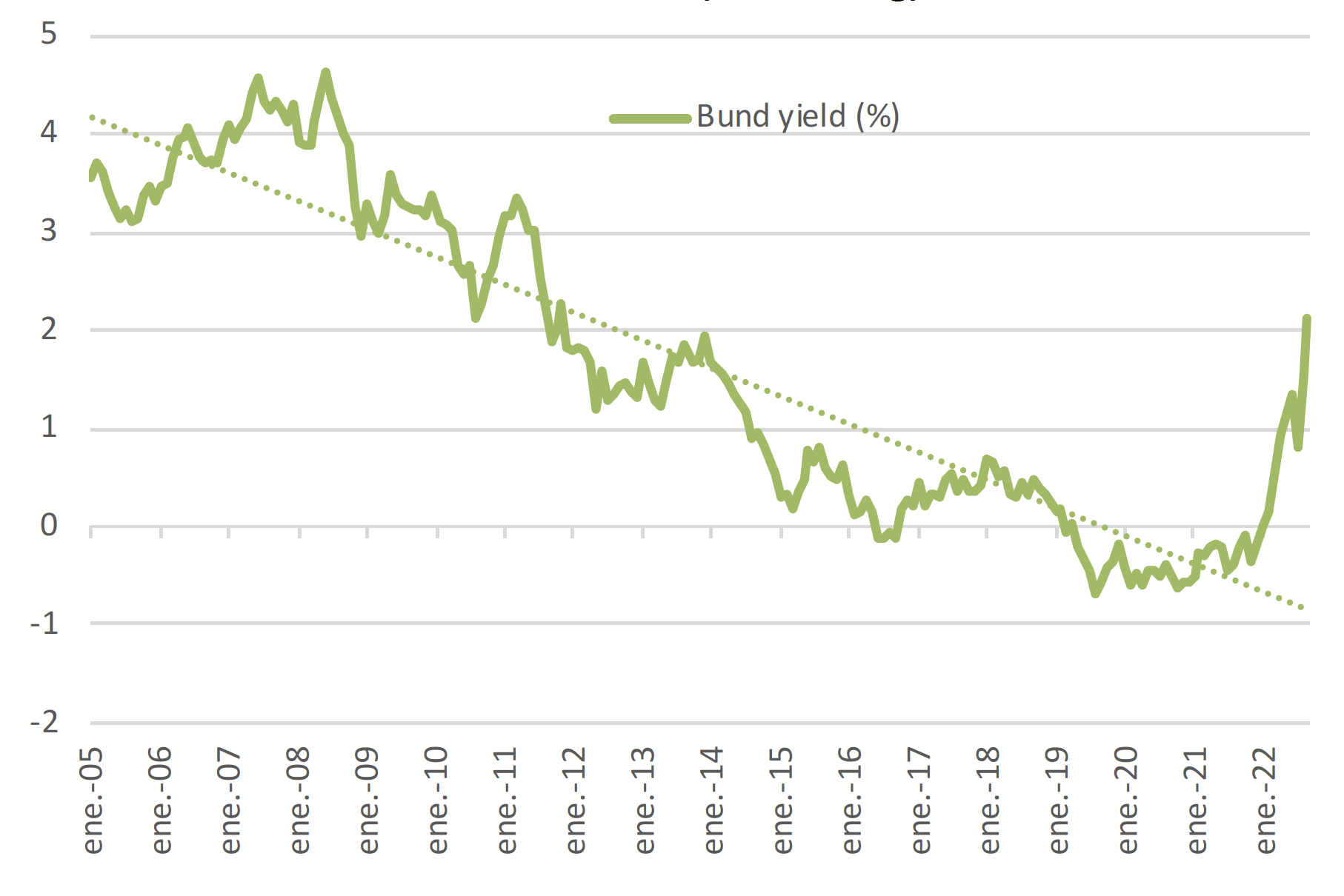

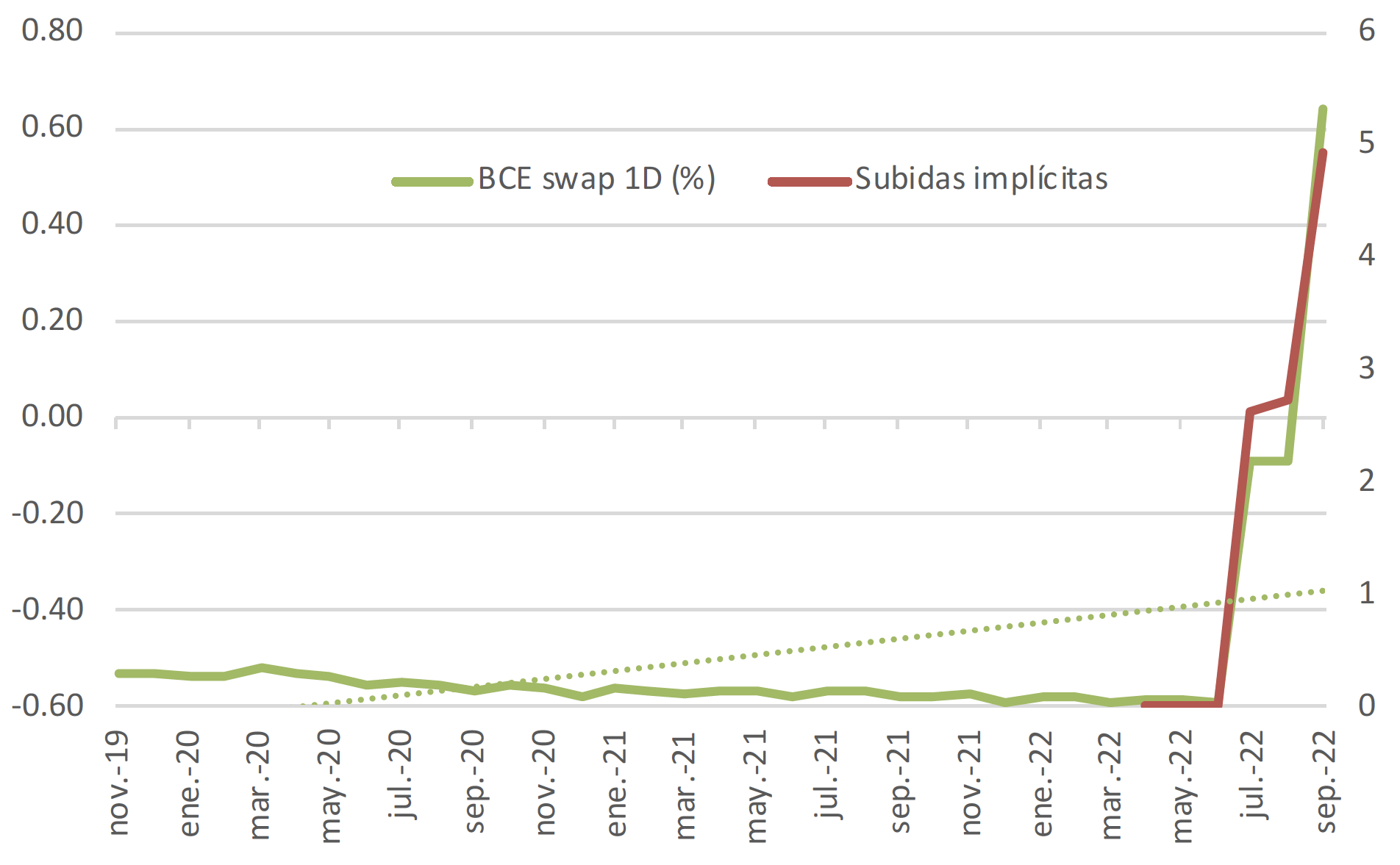

3. Tipos: Bund yield ampliando de nuevo y BCE swap 1D apuntando a más de 125pb de subida de tipos de aquí a final de año

a. Yield del bono a 10 años alemán: La yield del bund se dispara hasta máximos del año y alcanza niveles no vistos desde 2013.

b. Swap BCE 1D: la curva sigue ganando pendiente y descuenta 125pb de subida de tipos en lo que queda de año 2022.

Yield del bono (Bloomberg)

Swap BCE 1D y subidas de tipos implícitas

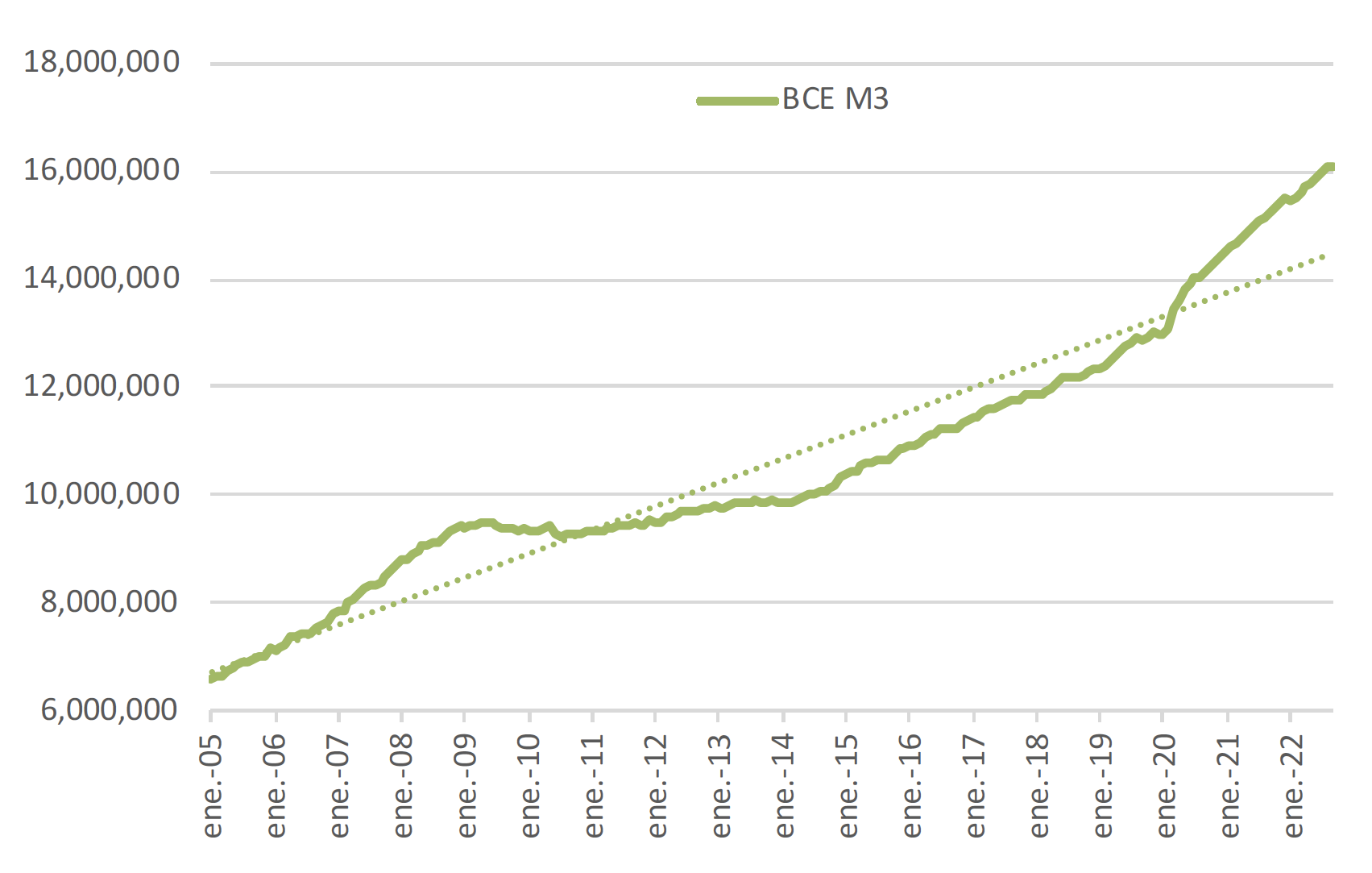

4. Oferta monetaria → Creciendo en términos interanuales, pero estable en tasa intermensual

a. M3 del BCE: viene ampliándose con fuerza desde el inicio del covid pero parece empezar a estabilizarse en los niveles de €16tn vistos en el mes anterior.

Oferta monetaria (Bloomberg)

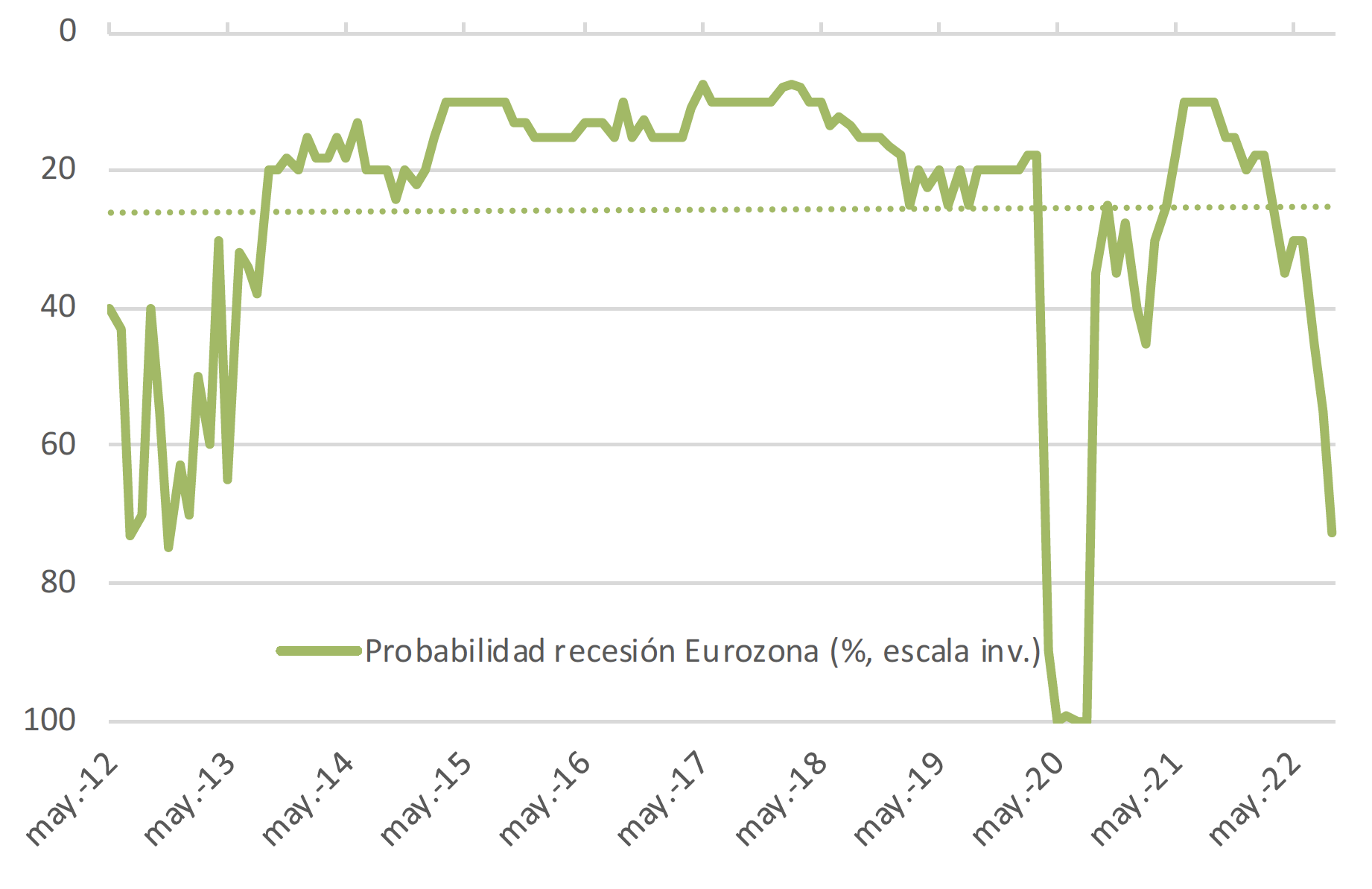

5. Probabilidad de recesión → empeora a niveles muy preocupantes

a. Probabilidad de recesión: la probabilidad se sitúa en el 73% empeorando 18pp en tan solo un mes. El indicador sigue evidenciando un notable deterioro de las expectativas en las últimas semanas por el conflicto de Ucrania y la escalada de la inflación e iguala los niveles de 2012-13.

Probabilidad de recesión (Bloomberg)

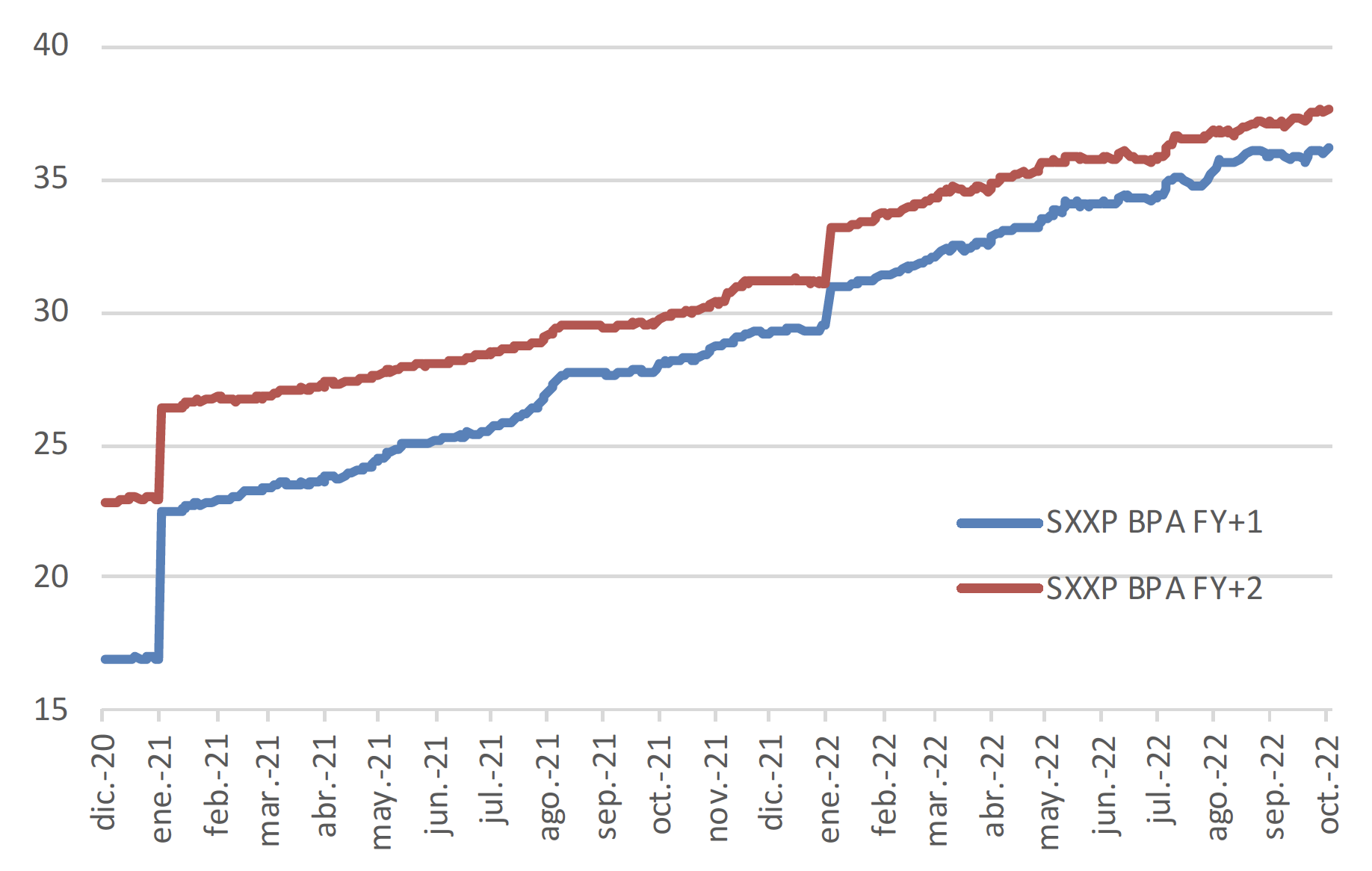

6. Estimaciones de beneficio → Perdiendo momento

a. BPA SXXP FY+1: la tendencia sigue siendo positiva, pero la pendiente parece estar estabilizándose.

b. BPA SXXP FY+2: la tendencia sigue siendo positiva, pero la pendiente parece estar estabilizándose.

Estimaciones de beneficio (Bloomberg)

¿Qué factores nos convienen en el momento cíclico actual?

Cartera de factores

Hemos mantenido los mismos que en el mes anterior.

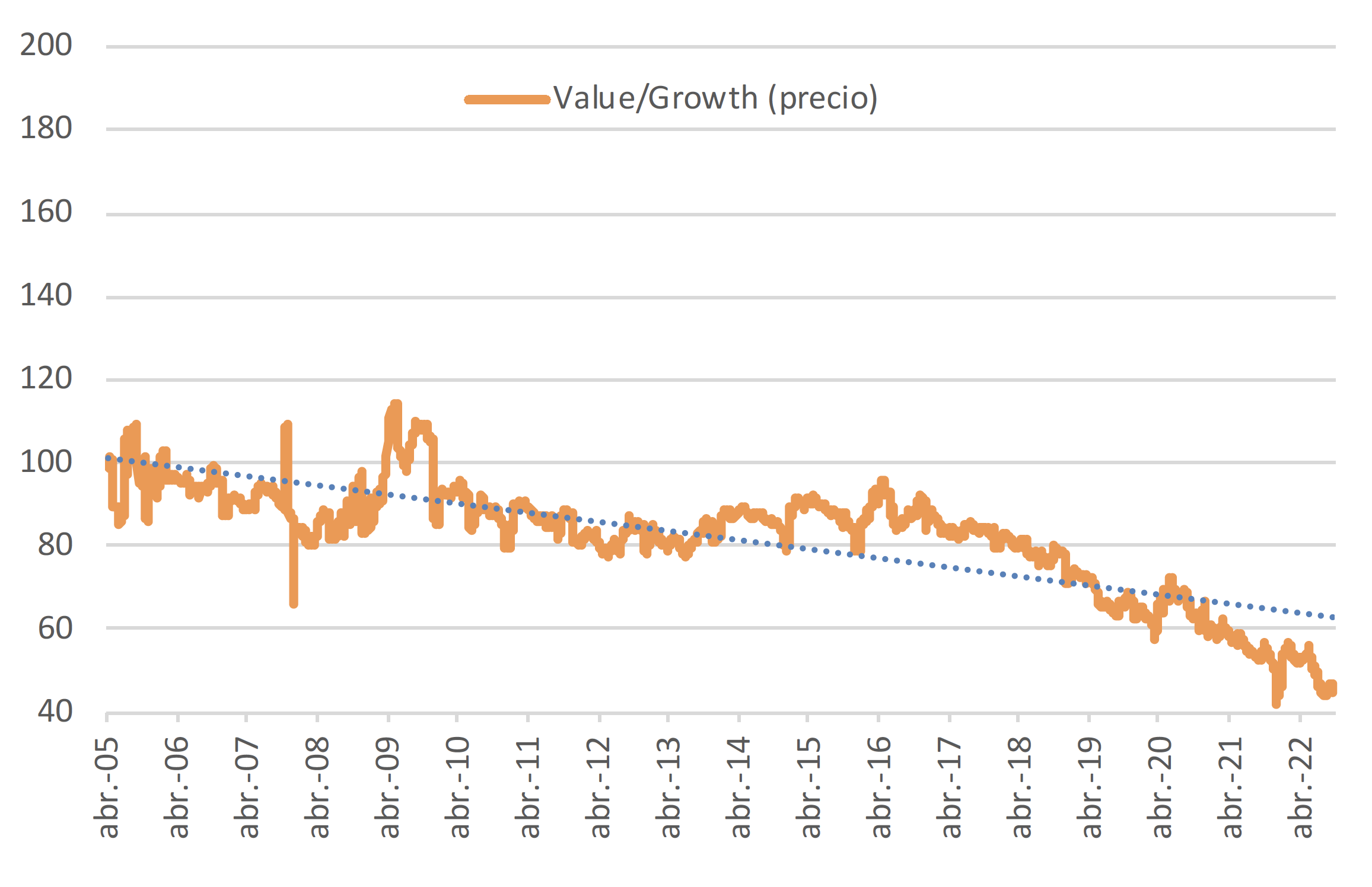

Sobreponderar value, infraponderar growth

En general, las transiciones de fase de expansión a fase de deceleración tienden a favorecer al growth respecto al value. El principal driver del excelente comportamiento del growth en los últimos años ha sido el bajo nivel de los tipos de interés. Si bien los yields siguen en niveles históricamente bajos, el repunte en la inflación ha provocado un cambio en su comportamiento. Este escenario de tipos unido a la excesiva infravaloración del value respecto del growth nos hace preferir el factor value.

MSCI Europe Value vs MSCI Europe Growth (Bloomberg)

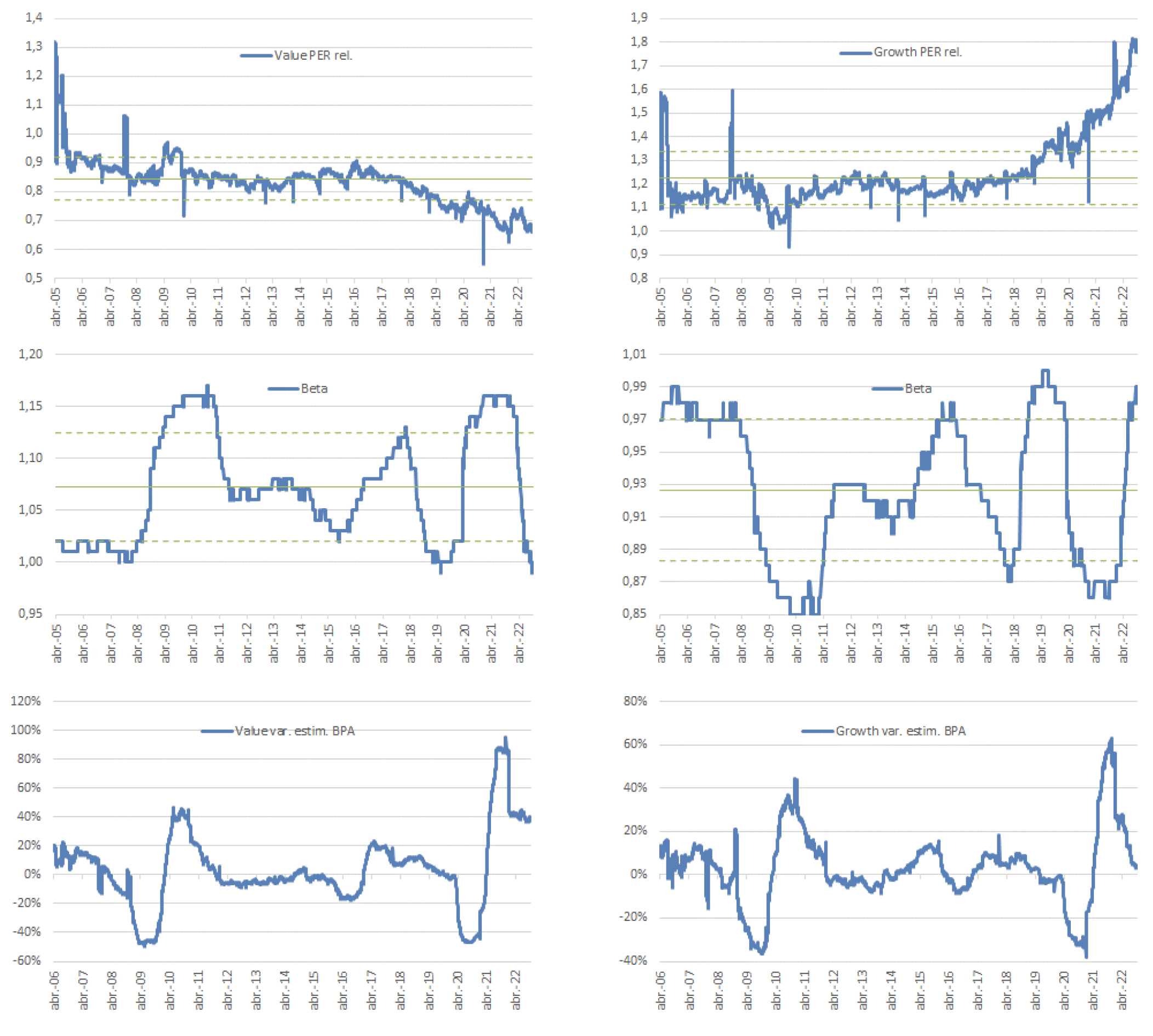

MSCI Europe Value, MSCI Europe Growth: PER relativo, beta y BPA 12m fwd (Bloomberg)

Sobreponderar value, infraponderar growth

En general, las transiciones de fase de expansión a fase de deceleración tienden a favorecer al growth respecto al value. El principal driver del excelente comportamiento del growth en los últimos años ha sido el bajo nivel de los tipos de interés. Si bien los yields siguen en niveles históricamente bajos, el repunte en la inflación ha provocado un cambio en su comportamiento. Este escenario de tipos unido a la excesiva infravaloración del value respecto del growth nos hace preferir el factor value.

MSCI Europe Value vs MSCI Europe Growth (Bloomberg)

MSCI Europe Value, MSCI Europe Growth: PER relativo, beta y BPA 12m fwd (Bloomberg)

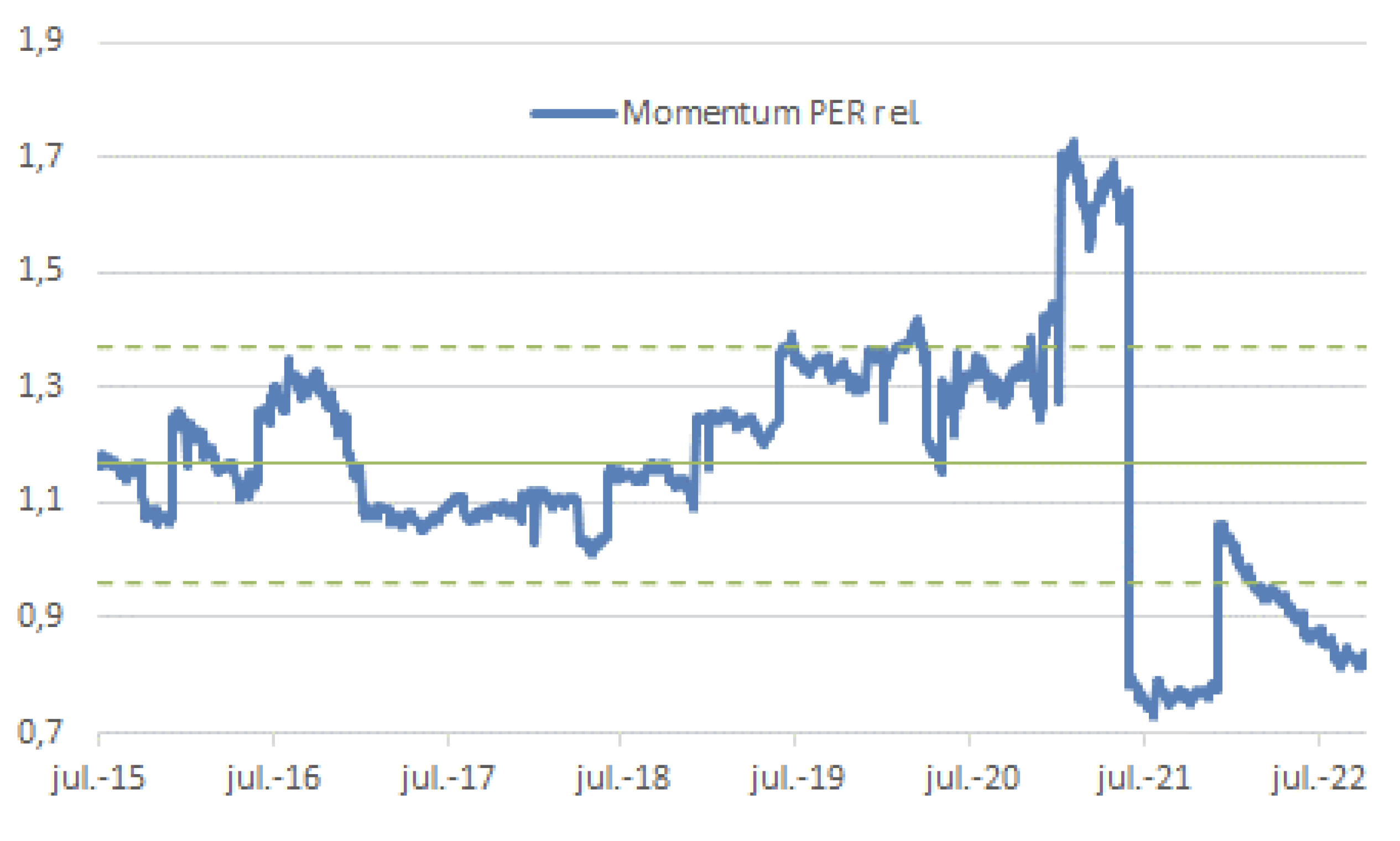

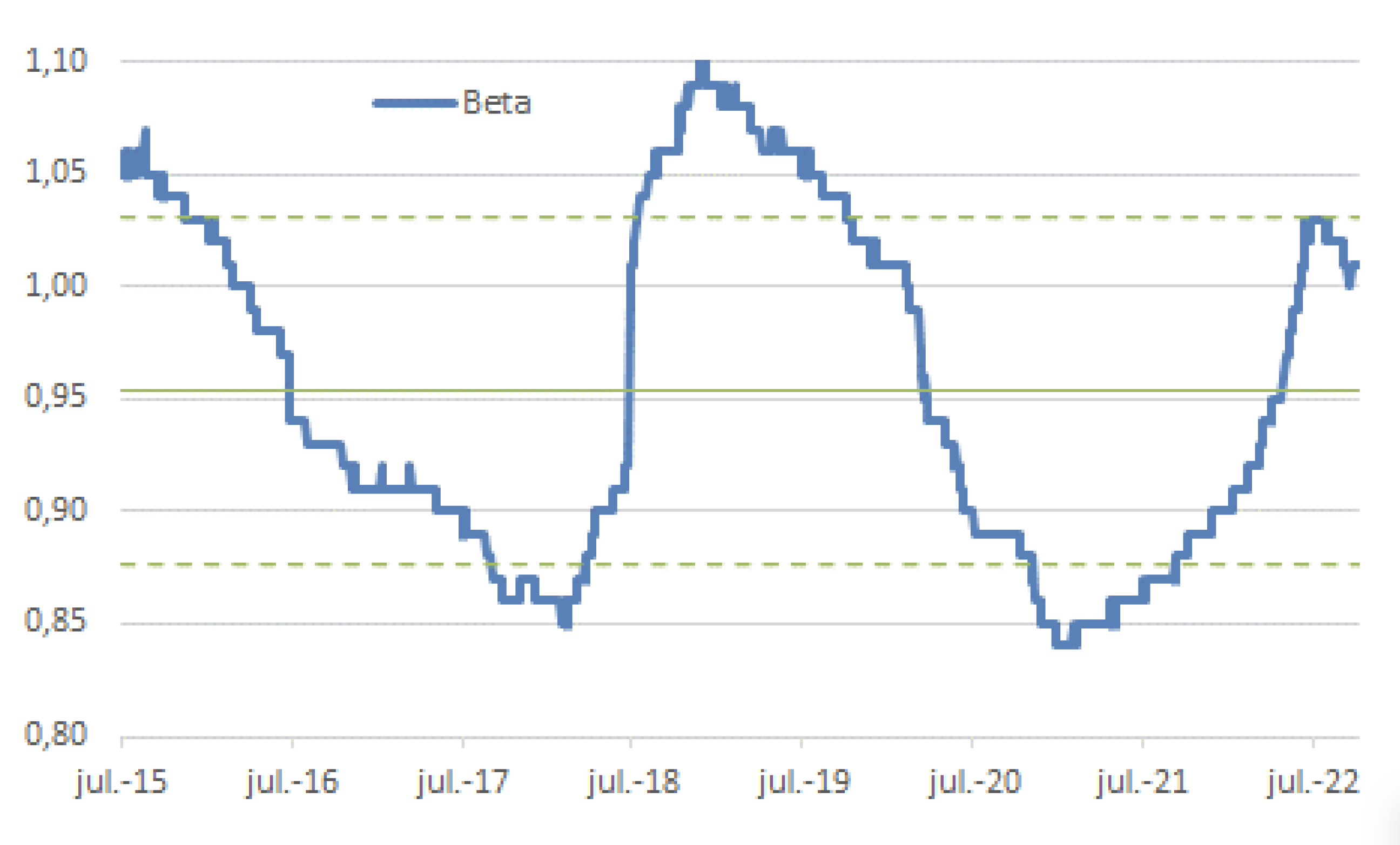

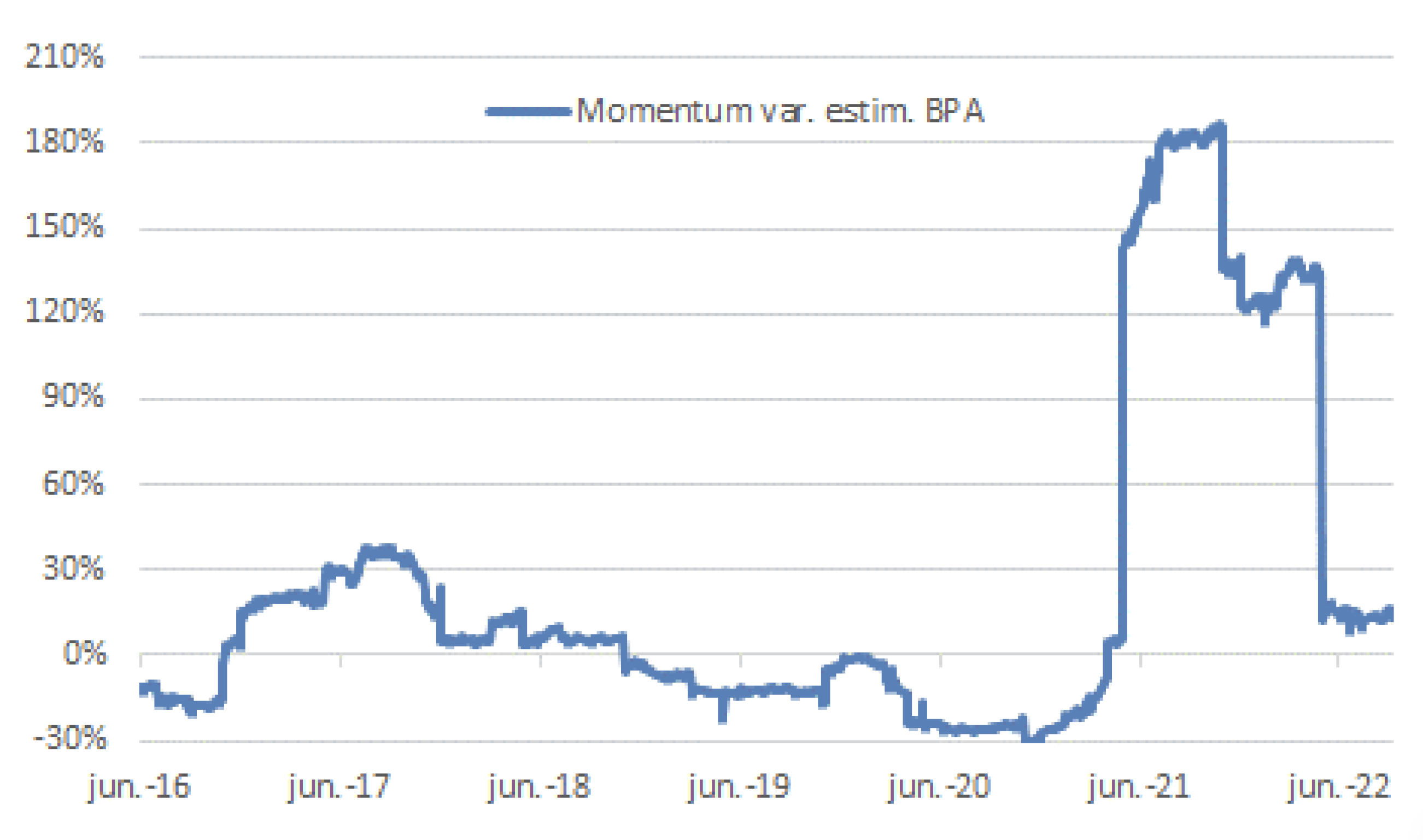

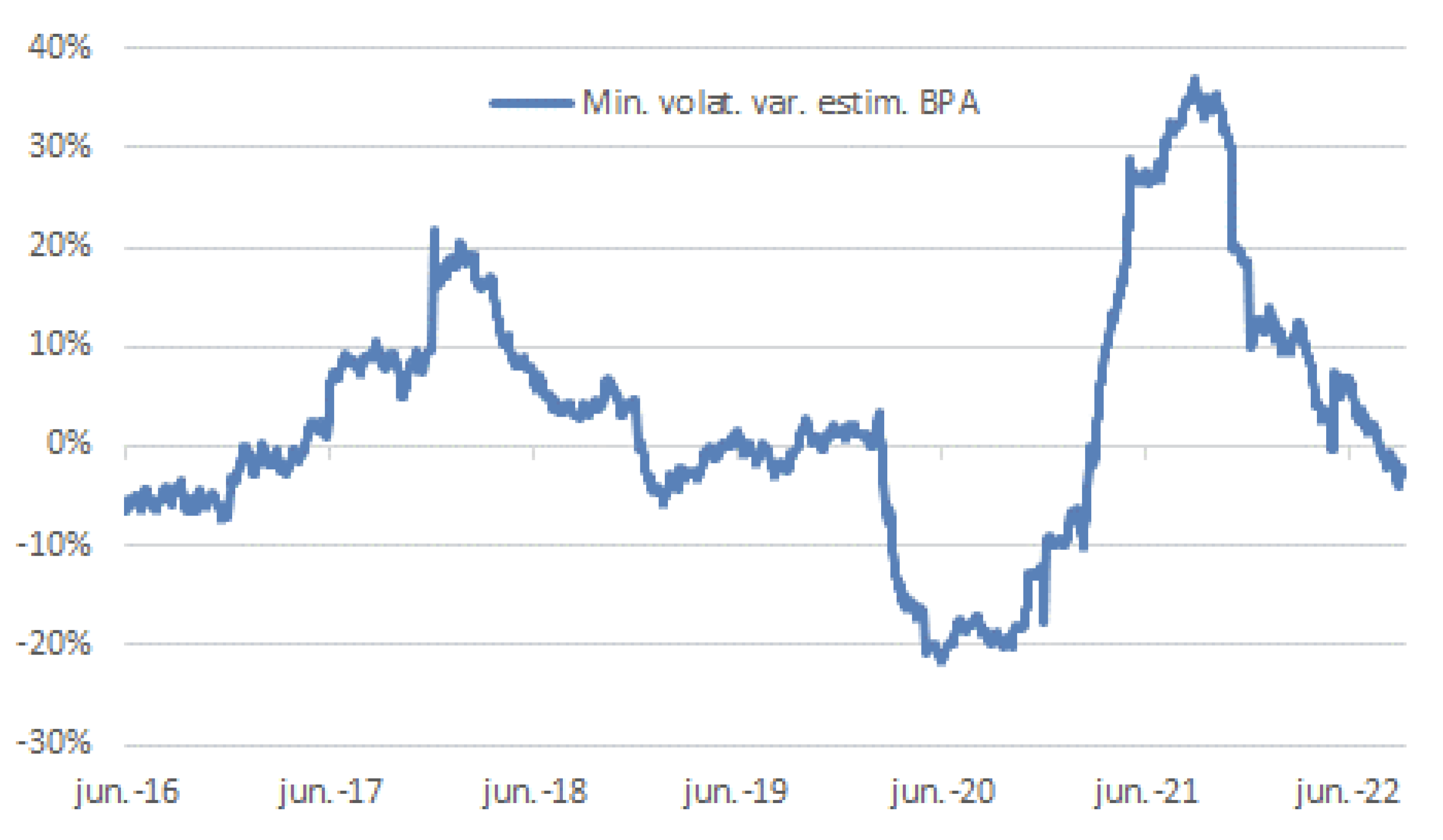

Infraponderar momento

El momento suele funcionar bien en fases de expansión cíclica. Sin embargo, este factor pierde efectividad cuando empiezan a agotarse las revisiones de beneficios y los resultados de las compañías dejan de sorprender al consenso. Las compañías enmarcadas en el factor de momento llevan deteriorando con fuerza sus estimaciones de beneficio desde el verano de 2021 lo que nos lleva a ser cautos, por ahora, respecto a este factor.

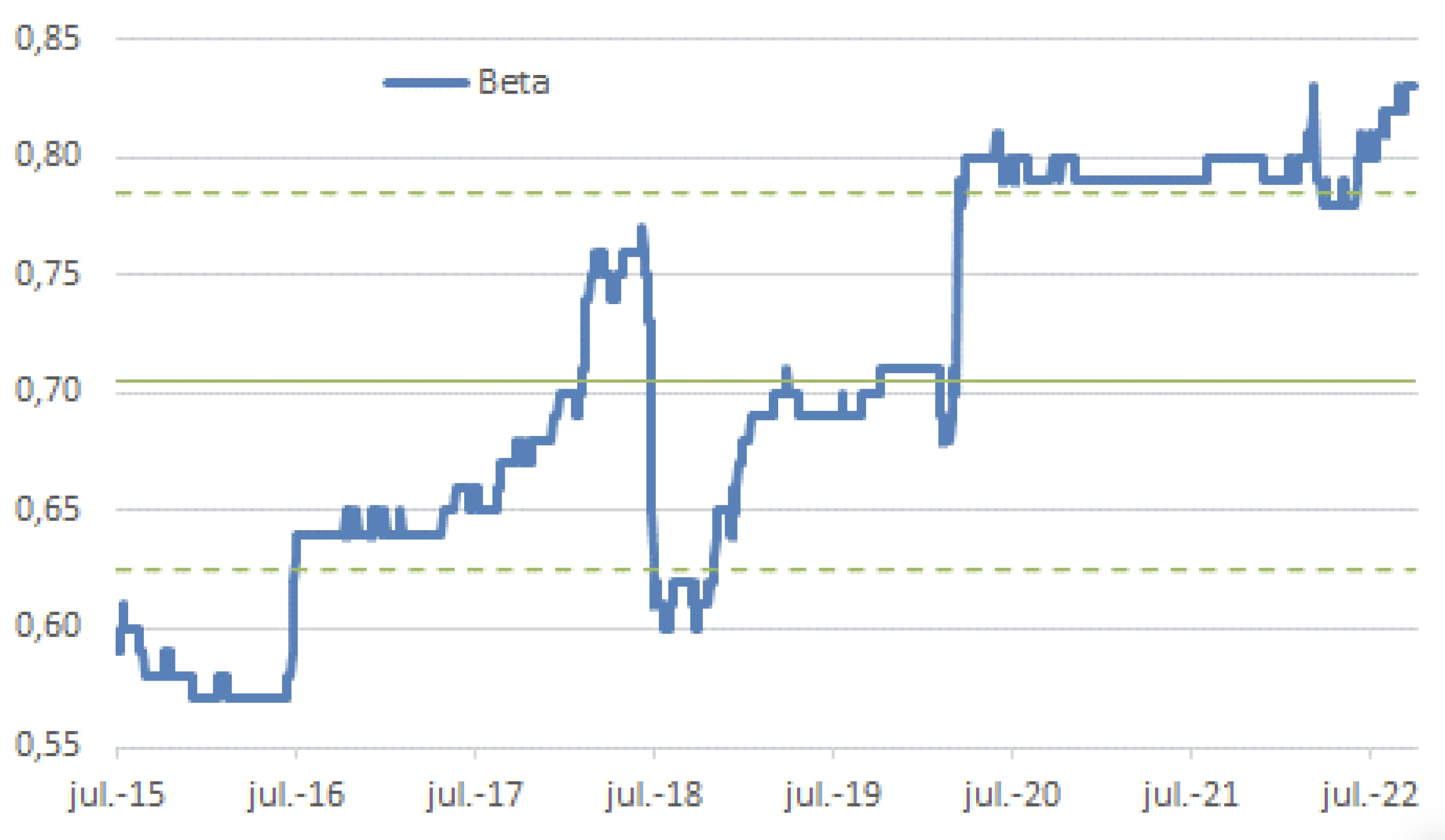

MSCI Europe Momentum: PER relativo, beta y BPA 12m fwd (Bloomberg)

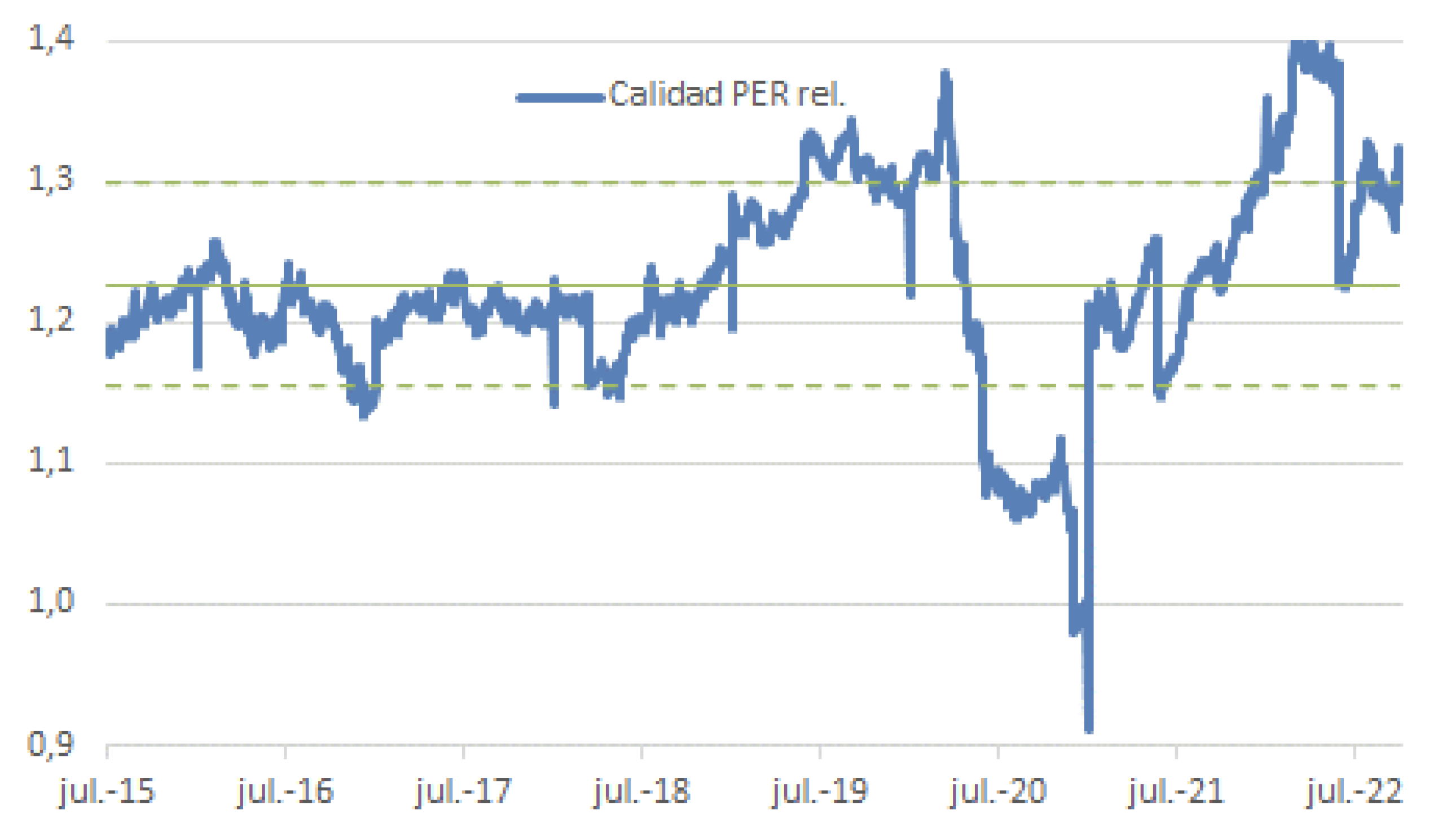

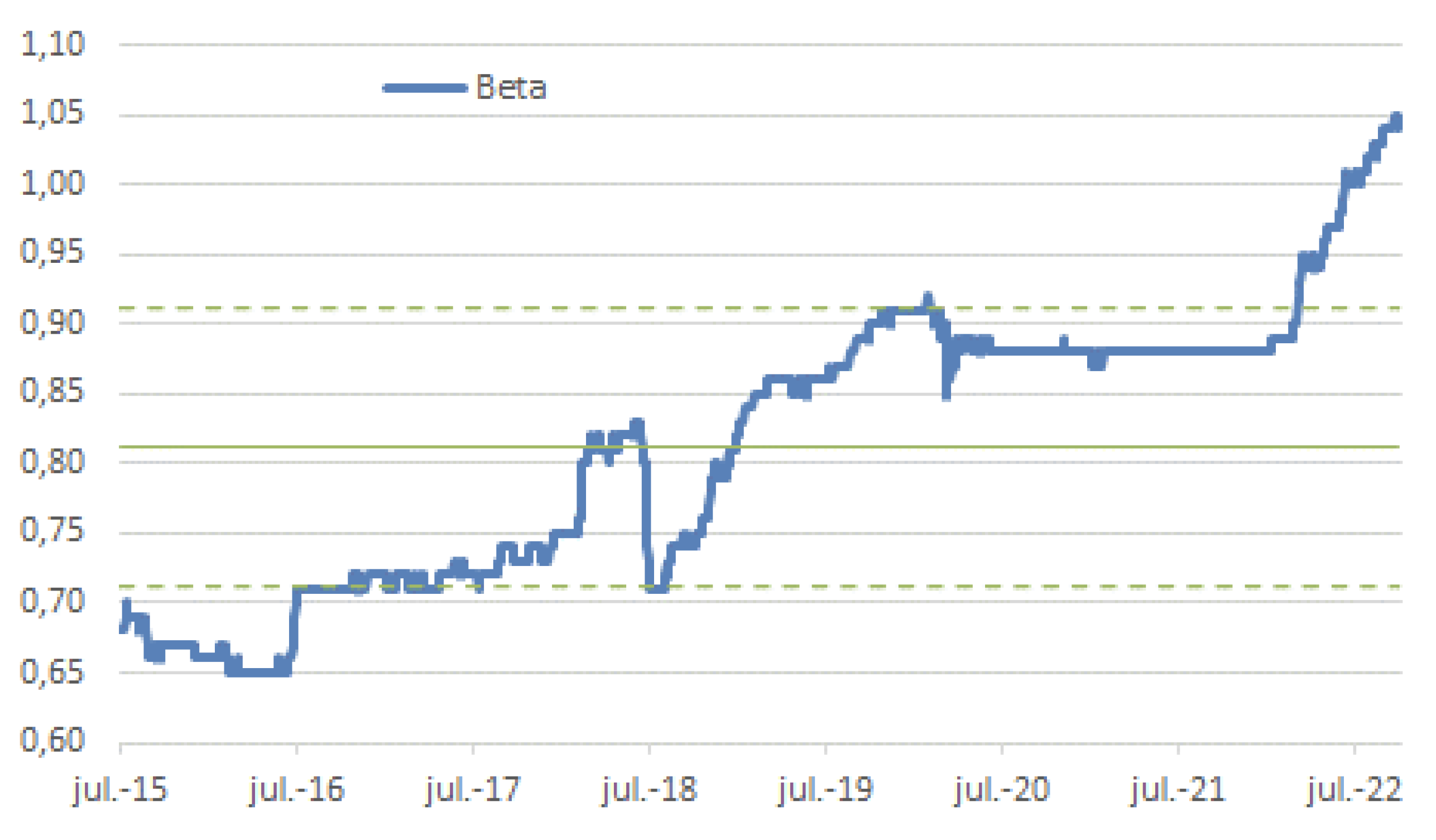

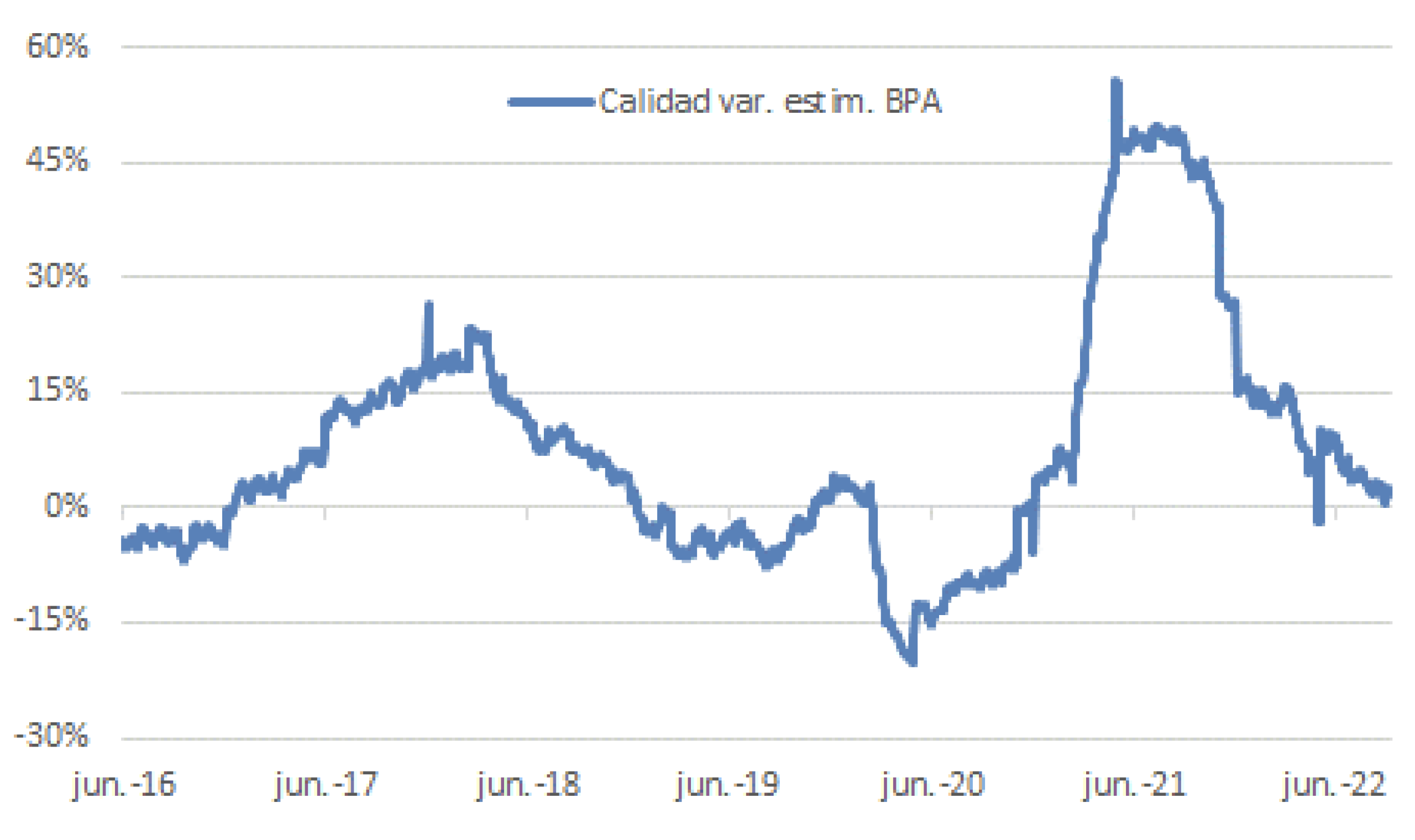

Sobreponderar calidad

El factor calidad también suele funcionar bien en momentos de deceleración cíclica. La fase de desaceleración es más propensa a una mayor dispersión de los retornos que lleva a los inversores a ser más selectivos y cautelosos con sus inversiones favoreciendo así al factor de calidad. Si bien los indicadores de valoración relativa, riesgo y estimaciones de beneficio no muestren una señal clara de compra pensamos que la calidad ha de pagarse.

MSCI Europe Quality: PER relativo, beta y BPA 12m fwd (Bloomberg)

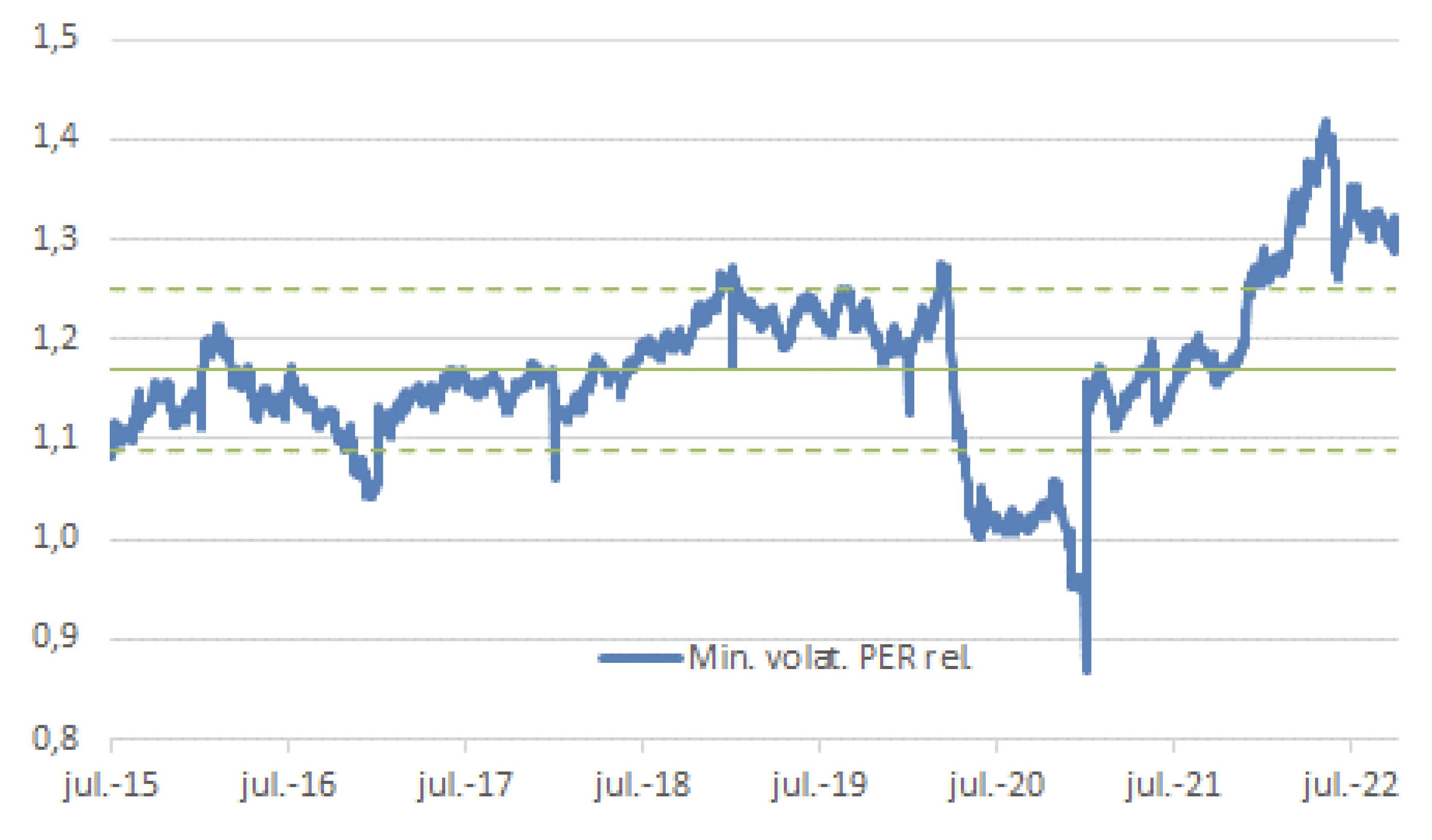

Sobreponderar bajo riesgo/volatilidad

Es durante el momento cíclico de expansión cuando los nombres de alto riesgo y volatilidad brillan más, pero basta ver los primeros signos de agotamiento en el entorno macro para que el mercado empiece de nuevo a favorecer el factor de bajo riesgo (en cierta medida emparentado con el factor calidad). Igual que en la temática de calidad los indicadores de valoración relativa, riesgo y estimaciones de beneficio no muestren una señal clara de compra, sin embargo, igual que la calidad, el bajo riesgo ha de pagarse también.

MSCI Europe Minimum Volatility: PER relativo, beta y BPA 12m fwd (Bloomberg)

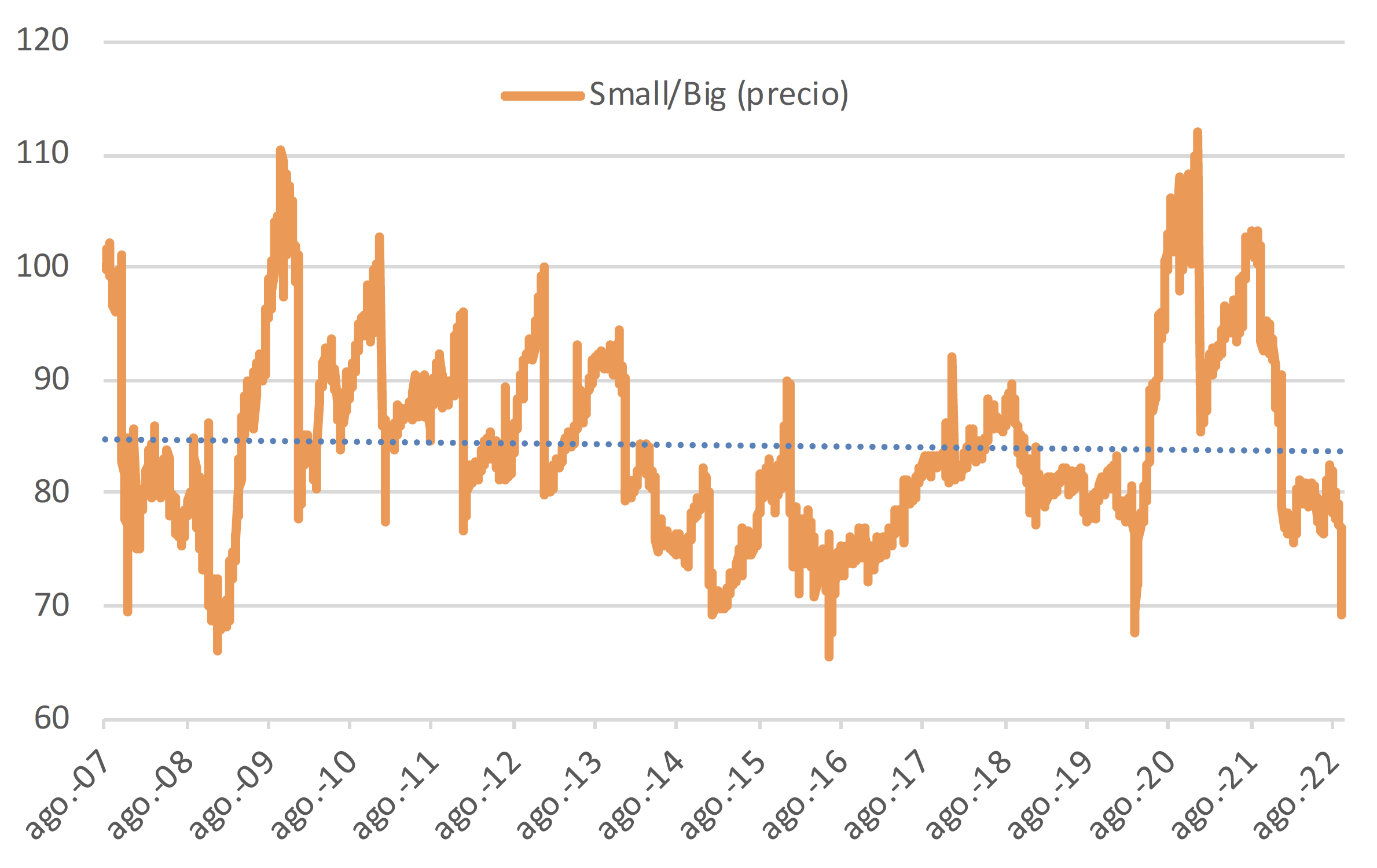

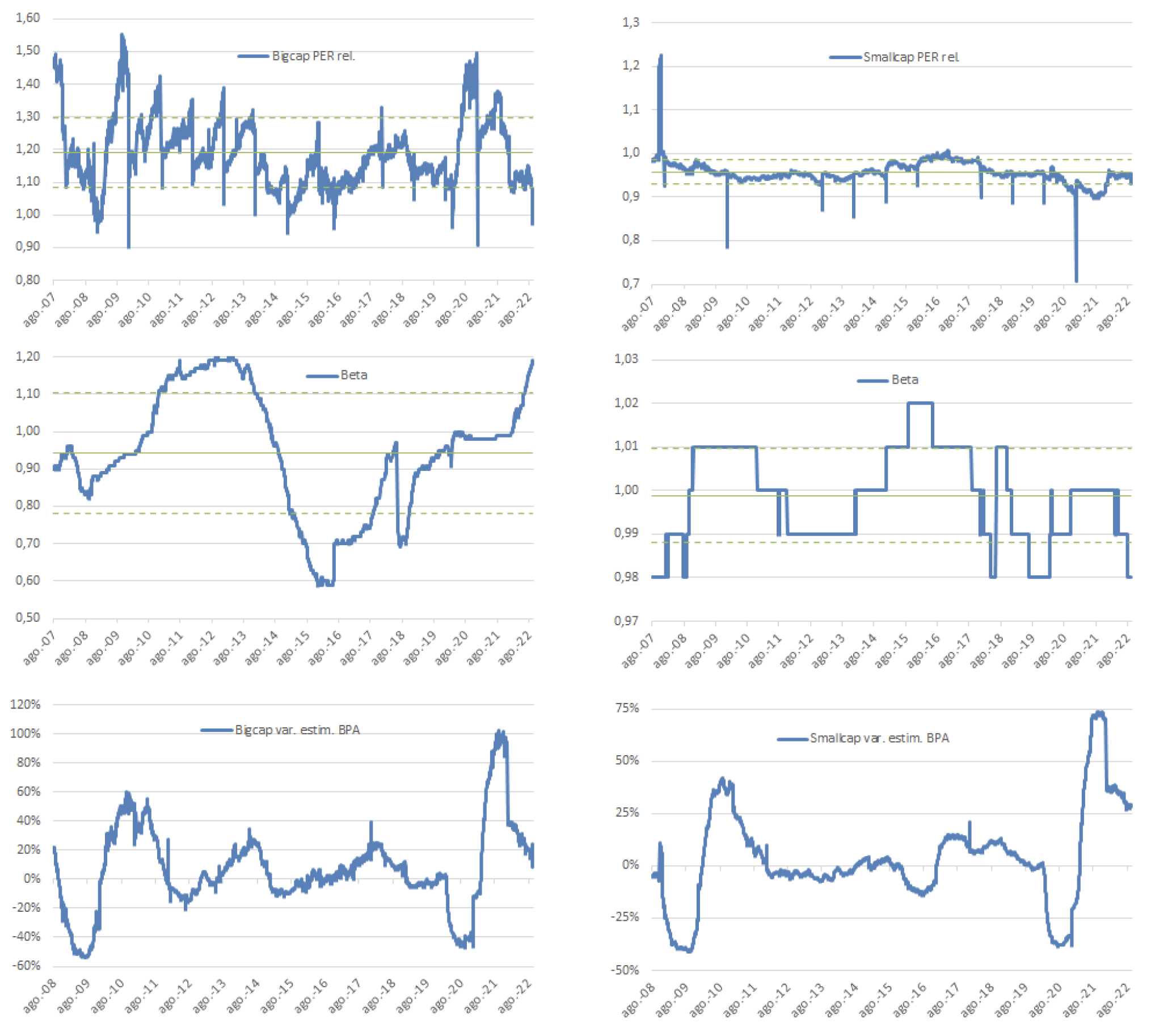

Sobreponderar bigcaps, infraponderar smallcaps

Las fases cíclicas de recuperación y expansión suelen favorecer a las compañías pequeñas como hemos podido comprobar recientemente tras la recuperación del covid. Sin embargo, igual que con las compañías de alto/riesgo volatilidad cuando empieza a decelerar la actividad económica los inversores prefieren a sus antagonistas. En el momento actual vemos tanto a las grandes como a las pequeñas convergiendo con sus medias de valoración y riesgo y perdiendo algo de momento en estimaciones. Dicho todo esto no vemos aún una ventaja tan clara entre big y small (como si la vemos en otros factores antagonistas) y hemos optado por pesos en ambos factores para nuestra cartera modelo muy cerca de la neutralidad.

MSCI Europe Small Caps vs MSCI Europe Large Caps (Bloomberg)

MSCI Europe Bigcaps y MSCI Europe Smallcaps PER relativo, beta y BPA 12m fwd (Bloomberg)

Fuente CIR (CIMD Intermoney Research).

Para leer más y tener acceso a nuestros informes completos visita https://intermoneyresearch.com/

e inscríbete a la prueba gratuita de cuatro semanas.