Mientras que la inflación empezaba a arremeter con fuerza en las economías de casi todo el mundo con incrementos en los precios en los países desarrollados que no veíamos en cuatro décadas, los bancos centrales empezaron a reaccionar endureciendo su política monetaria para ponerle freno a años de excesiva laxitud. Sin duda, el más destacado la Reserva Federal. La autoridad monetaria estadounidense llevaba a cabo una política más restrictiva que el resto de las economías occidentales (salvo Canadá, que tradicionalmente su política monetaria sigue una tendencia paralela a la de la Fed), por lo que afloraban las voces discordantes sobre su hoja de ruta considerada como agresiva.

El ciclo alcista de los tipos por parte de la Fed ha supuesto pasar en nueve meses del rango de 0%-0,25% al 3,75%-4%, llevándose a cabo en noviembre el cuarto incremento consecutivo de 75 p.b. (anteriormente habría que irse a 1994 para ver una subida de ¾ de punto). La política monetaria más restrictiva tendrá un efecto sobre el consumo, la gran partida sobre la que se fundamenta la actividad de EEUU, si bien la materialización de sus acciones en clave monetaria todavía no ha sido muy palpable. Aun así, esta situación ha avivado los temores de que la primera economía del planeta pueda entrar en un territorio recesivo en la medida que movimientos tan agresivos no podrían evitar un “aterrizaje suave”. En la actualidad, el mercado apunta a una probabilidad de recesión del 60% en el horizonte a un año en base al consenso de Bloomberg.

Esta realidad no ha pasado de largo a entidades supranacionales como es el caso del FMI que volvía a recortar las proyecciones de crecimiento para EEUU. En su informe de octubre, reducía su estimación en -0,7 p.p. para situar el crecimiento en 1,6% en el presente año. Por el contrario, para 2023 no había revisión, si bien el 1,0% proyectado ya fue recortado en -1,3 p.p. en abril. Debemos de recordar, que en un escenario cambiante y de alta volatilidad, las previsiones deben de ser tomadas con cautela debido a su rápido desfase.

La correlación de muchas economías con EEUU hace que la realidad de un escenario recesivo en el país norteamericano al abrigo de unas subidas de tipos más agresivas que acabarán por poner fin al ciclo sea un factor de riesgo. Aquí, rescatamos el llamamiento de Naciones Unidas que, a través de su área de Comercio y el Desarrollo, apremiaba a los bancos centrales, con especial hincapié en la Reserva Federal a ralentizar el curso de las subidas de tipos para no causar una distorsión mayor de manera exógena. La idea que subyace es que la política más agresiva de la Reserva Federal aceleraría la recesión a otras áreas económicas.

En un estudio realizado las Naciones Unidas estimaba que, por cada punto porcentual que la Fed elevaba el tipo de interés, la producción en los países desarrollados caería en un -0,5%. De igual manera, las subidas de los tipos de interés de EEUU supondrán un recorte de unos 360 mm. $ en los ingresos futuros de los países en vías de desarrollo (excluyendo a China) y son una señal de que se avecinan aún más problemas, identificándose a 54 países en desarrollo con “problemas severos en su nivel de endeudamiento”.

Los países con un nivel bajo de desarrollo se han visto golpeados por los movimientos más agresivos de la Reserva Federal y una de las vías de impacto ha sido a través de la apreciación del dólar frente a sus divisas nacionales. La apreciación del billete verde tiene un efecto directo en las importaciones al encarecerlas, lo que afecta al valor de muchos bienes denominados en dólares como la gasolina y materias primas, alimentos o medicinas. La inflación importada sólo acrecienta el problema inflacionista de las citadas economías, las cuales, ya de por sí, manejan cifras de IPC que alcanzan los dos dígitos holgadamente.

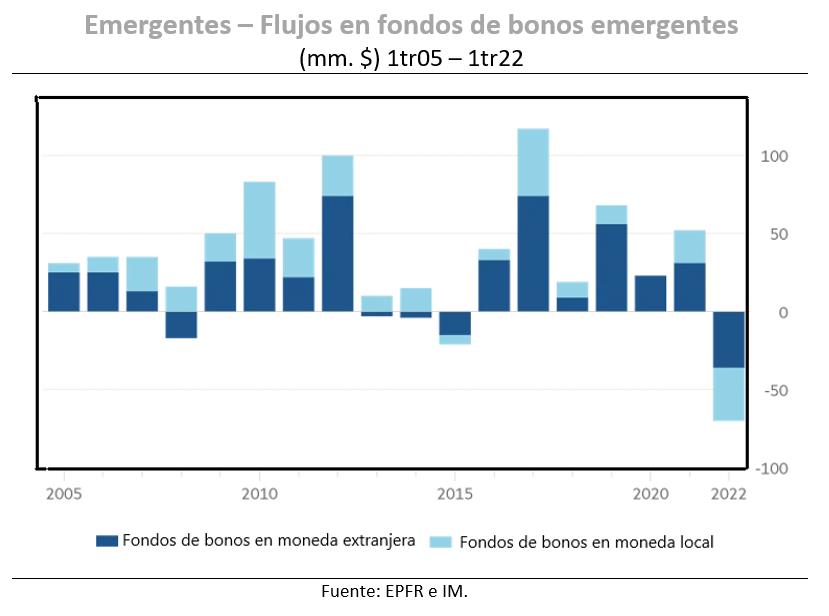

Los productos importados no son los únicos que se encarecen con la apreciación del dólar, la deuda emitida por estos países en divisa fuerte se hace más onerosa, lo que impacta directamente sobre sus reservas de divisa. Este efecto se amplifica si tenemos en cuenta el “efecto aspiradora” por el cual los capitales vuelven a fluir hacia las economías occidentales a medida que elevan sus tipos de interés y se percibe una menor seguridad en las economías en desarrollo a la hora de hacer frente a los costes del servicios de la deuda.

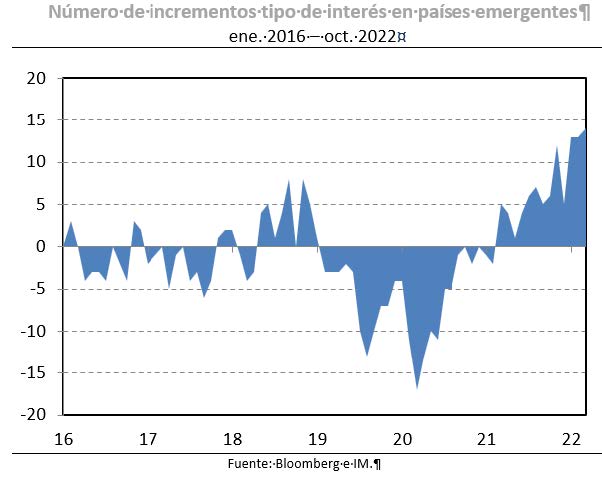

Otra consecuencia de esta situación ha sido que los bancos centrales de estos países han tenido que llevar a cabo políticas restrictivas para intentar minimizar las salidas de capitales, la disminución de sus reservas y la depreciación de la divisa nacional. De esta manera, se puede forzar un efecto de “bola de nieve” en el que acciones defensivas puedan deteriorar más la situación económica de los países en la medida que las condiciones de financiación serían más estrictas, conllevado un aumento del desempleo y reduciendo la demanda agregada.

No sólo los países en desarrollo con una economía frágil están sufriendo las consecuencias negativas de un dólar tan apreciado. Existe otros con economías relativamente saneadas que están endeudados en dólares en una cuantía significativa como es el caso de Chile, Indonesia, India o Colombia. En el caso de las economías asiáticas, dichos efectos empiezan a preocupar a las autoridades. Mientras que en otras regiones europeas hubo una acción de política monetaria más sincronizada con los pasos de la Fed, en otras se ha producido un movimiento más acelerado. En líneas generales, esta ha sido la tónica de muchas áreas que han actuado más tarde de lo que, a posteriori, se ha considerado como correcto. Aún así, la divergencia con EEUU, junto a un escenario de debilidad global en la demanda ha repercutido en la erosión de sus divisas. Durante lo que llevamos de 2022, el won surcoreano se ha depreciado en un 17% frente al dólar, el peso filipino en un 12%, la rupia india en un 10%.

Otro factor a tener en cuenta es el peso de la deuda externa emitida en dólares de estos países. Por ejemplo, en el caso de Corea del Sur, el 70% de su deuda estaría denominada en moneda extranjera. Otras economías asiáticas, como la India o Tailandia también tienen una gran cantidad de deuda denominada en moneda extranjera, además se ha incrementado en los dos últimos años esos niveles en más de un 30% en el caso de los surcoreanos, un 11% en la deuda externa india, un 12% en la tailandesa y un 23% en Filipinas. Esta nueva situación se ha reflejado en los seguros contra riesgo de impago a 5 años de estos países cuyo coste se ha incrementado a medida que se encarece el coste de su deuda denominada en dólares.

La misma situación sucede en países latinoamericanos como Chile, México y Brasil. En el caso de este último, la deuda externa sobre el PIB se sitúa en cotas superiores al 40%, siendo del 46% para México. Más preocupante es el caso de la economía chilena que se sitúa en cifras cercanas al 75% pues aviva los

riesgos derivados de un aumento en el coste de la financiación a través de un dólar más apreciado. Esto es un riesgo para la propia moneda de los citados países y no es un secreto que las subidas de tipos no sólo estén enfocadas en controlar los altos niveles de inflación, sino en evitar, en la medida de lo posible, una mayor depreciación de las divisas locales. Debemos de recordar que, si tomamos el caso de Brasil, vemos como el tipo Selic de referencia se sitúa, actualmente, en el 13,75%, lo que hace que los tipos de interés reales son positivos en más de 5 p.p. En el caso de Chile, el banco central anunció una intervención de 25 mm. $ en divisas para respaldar al peso después de que cayese a un mínimo histórico (1.048,5 USDCLP).

Considerando el papel que las acciones de la Fed tienen en el resto de las economías, obliga que, de manera indirecta, el banco central estadounidense no pueda dejar de mirar de reojo por el retrovisor. Imponer un tercer objetivo “informal”, en consonancia con otros mandatos, para no desestabilizar y generar una alta volatilidad en las divisas extranjeras, en la teoría y la práctica no es posible. A la queja sobre las acciones de la Fed, debemos de remitirnos al hecho de que la fortaleza de la demanda agregada nacional es la que está impulsando la inflación y frente a esto, poco se puede hacer que no sea subir los tipos.

Por último, habría que tener en cuenta hasta qué punto la situación financiera más frágil de algunas economías resulta de la agresividad a la hora de actuar de la Fed, o si bien también es fruto de la enorme laxitud con la que han actuado las autoridades monetarias nacionales. Un claro ejemplo es el del Banco de Japón que, después de 30 años de políticas monetarias ultra expansivas, no ha cejado en su empeño a pesar de tener una inflación subyacente en el 3,0% a. y ha mantenido los tipos de interés en niveles negativos, en un -0,10% mientras sigue doblando sus esfuerzos para mantener el control sobre la curva de tipos. Esta enorme divergencia entre la Fed y el Banco de Japón ha llevado al yen a situarse en mínimos de 25 años frente al dólar y por momentos a superar la barrera psicológica de los 150. La situación en el mercado de divisas ha sido tal que el BoJ, el igual que Chile, se ha visto obligado a intervenir con cuantiosas compras para intentar sostener artificialmente al yen. Unas acciones que, desde nuestro punto de vista, consideramos innocuas. Corea del Sur, Taiwán, Filipinas, Vietnam, Malasia y Tailandia han revelado intervenciones monetarias.

El Banco Central de India, por ejemplo, ha estado vendiendo sus reservas de dólares y recomprando rupias desde marzo. En el año hasta agosto, recompró 43 mm. Su moneda ha caído aproximadamente un 10% frente al dólar este año. Lo cierto es que, la mayoría de los países que han intervenido para tratar de detener la caída de sus monedas solo han logrado reducir el ritmo, quedando de manifiesto que “la caridad de la Fed” es fundamental en el momento actual.

Rodrigo Martín Floro

Analista macroeconómico de Intermoney