Fondos de Inversión

Españoles ante la jubilación: ¿fondos o planes de pensiones?

- Los españoles tradicionalmente han destinado su ahorro a bienes inmobiliarios.

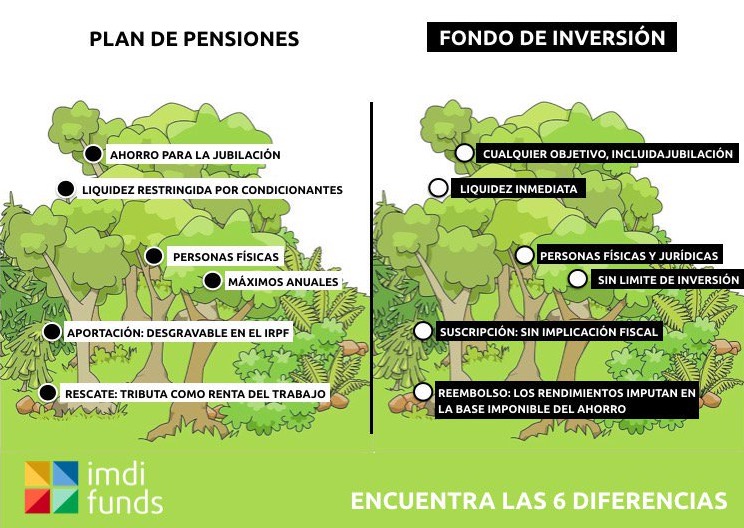

Esto no será suficiente en el futuro - Los fondos son mucho más líquidos, fiscalmente más eficientes y ofrecen una

mayor transparencia que los planes de pensiones - Se debe derribar la creencia de que la planificación financiera está en manos

solo de los grandes patrimonios

La insostenibilidad del sistema de pensiones actual hace que el comenzar a ahorrar para

complementar la pensión pública sea algo ineludible para mantener el nivel de vida actual. Sin embargo, los

españoles siguen utilizando “la técnica del avestruz colectiva”: haciendo oídos sordos y retrasando el necesario

ahorro para la jubilación.

Los españoles a nivel personal deben tomar conciencia de este problema y la mejor forma es

a través de la educación financiera de largo plazo. Hay que cambiar la mentalidad. Los

españoles tradicionalmente han destinado su ahorro a bienes inmobiliarios: se

compraban su casa pensando que cuando la vendieran en el futuro sería un complemento a su jubilación, pero después

de lo que hemos visto con el sistema inmobiliario, ese ahorro no será suficiente porque vivimos más años, así que,

se hace necesario y obligatorio llevar a cabo un ahorro financiero privado mediante otros productos.

Bien es cierto que ahora que es la época álgida de campañas de comercialización, se nos

vienen a la mente los planes de pensiones, sin embargo, debemos mirar más allá de estos productos,

ya que hay otros vehículos de inversión, como los fondos, que se adaptan a los perfiles de riesgo, que son mucho más

líquidos, son fiscalmente más eficientes y ofrecen una mayor transparencia.

En muchos casos el diferimiento fiscal de los planes de pensiones puede no ser tan

interesante y requerir cierta estrategia a la hora de rescatar el capital que, no olvidemos, tributa

como rentas del trabajo. Si el tipo medio a lo largo de la vida laboral es mucho menor que el que se aplica en el

momento del rescate, el diferimiento no es tan atractivo.

Además de esto, históricamente los planes de pensiones en España han tenido unas

comisiones excesivas en relación a la vocación de largo plazo y a los riesgos asumidos. Aunque

afortunadamente esto esté cambiando desde el lado regulatorio con limitaciones en cuanto a comisiones directas e

indirectas mucho más razonables, existen en la industria vehículos que cumplen con la misma función y cuyas

características incentivan más el ahorro, como es el caso de los fondos de inversión.

Los rendimientos de los fondos de inversión se integran en la base liquidable del

ahorro y las plusvalías netas tributan entre el 19% y el 23%. Los traspasos en el caso de los fondos de

inversión (armonizados y registrados en España) están exentos de tributación. Además, existen fondos de inversión en

el mercado creados en función del perfil de riesgo y con horizontes temporales de inversión diferentes, que se

ajustan a las necesidades específicas de cada ahorrador.

Lo que tenemos que hacer es derribar la creencia de que la planificación financiera

está en manos solo de los grandes patrimonios.

No lo dudes, llámanos al 91 432 64 60 o mándanos un email a Info@intermoney.es y recibirás el Asesoramiento Financiero

Independiente que mereces.